«Lo perfecto es enemigo de lo bueno»

Voltaire

Cuando creamos una Cartera Permanente, el oro es uno de los activos que más dudas provoca. Especialmente al invertir a través de ETFs/ETCs: ¿divisa cubierta o sin cubrir?, ¿respaldado por oro físico?, ¿el oro del ETF/ETC me pertenece? Son muchas las preguntas que nos pueden venir a la cabeza.

En la entrada de hoy veremos por qué invertir en oro mediante ETFs, diferencias entre ETC/ETF y los factores a considerar al elegir este tipo de productos en una Cartera Permanente.

Contenido

¿Por qué invertir en oro a través de ETFs?

Para invertir en oro, la opción recomendada por Harry Browne es la compra directa de oro físico. Si son monedas de una onza troy, mejor. Aunque es la estrategia más simple y segura, es poco práctica.

Especialmente, a la hora de realizar el rebalanceo de la cartera. Por este motivo, mi recomendación personal es invertir un pequeño porcentaje en un ETF de oro. Pero, ¿qué es un ETF de oro?

Básicamente, un ETF de oro es un fondo cotizado cuyo precio estará ligado a la evolución del precio del oro. Al igual que compramos ETFs que replican índices de acciones, podemos comprar ETFs que repliquen el precio del oro.

Dado que los ETF son fondos cotizados, para poder operar con ellos necesitaremos un bróker para acceder a los mercados mundiales.

Sin embargo, no todos los ETFs de oro son iguales. Existen importantes diferencias entre unos y otros. Para empezar, no todos los fondos que replican el precio del oro tienen el nombre de ETF. Especialmente en Europa, los ETFs de oro se conocen como ETCs.

UCITS, ETFs y ETCs

Si buscamos vehículos de inversión que repliquen el precio del oro, encontraremos productos que utilizan las siglas ETF y ETC indistintamente. Sin embargo, cuando leemos sus prospectos, no encontramos apenas diferencias entre ellos. Entonces nos preguntamos, ¿qué diferencias existen entre los ETFs y los ETCs?

Antes de responder a estas preguntas, debemos saber cómo funciona la regulación europea sobre fondos de inversión. Más concretamente, debemos conocer el significado de otras siglas (sí, esto está lleno de siglas).

Con todos ustedes, la directiva UCITS.

¿Qué es UCITS?

UCITS («Undertakings for Collective Investment in Transferable Securities») es el marco regulatorio desarrollado por la UE que define una normativa común para todos los fondos de inversión domiciliados en cualquier país de la Unión Europea.

Según esta normativa, todo producto de inversión con domicilio en la Unión Europea constituido como fondo de inversión o ETF debe satisfacer los mismos requisitos de diversificación, liquidez, colateralización, documentación, etc.

A continuación, veremos cómo UCITS influye en la definición de los fondos de inversión. Más concretamente, en los fondos de inversión de materias primas como el oro.

ETCs (Exchange-Traded Commodities)

ETC son las siglas de Exchange-Traded Commodities. Podríamos traducirlo como materias primas cotizadas.

Su principal objetivo es la réplica del precio de cualquier tipo de materia prima: oro, plata, petróleo, etc.

Los fondos UCITS no tienen permitida la inversión en índices de materias primas compuestos únicamente por un activo (detalle). En el caso de la inversión en oro, estaríamos en esta situación. Por este motivo, los fondos cotizados europeos que invierten en oro no se conocen como ETFs sino como ETCs.

Mientras que para la definición de un fondo existe una normativa regulatoria, en el caso de los ETCs no es así. Es decir, todo fondo de inversión que no cumpla la normativa UCITS podrá ser comercializado siempre y cuando no utilice la palabra «fund» (fondo).

Esto implica que dicho producto tampoco estará sujeto a la normativa UCITS en cuanto a requisitos de colateralización, diversificación, etc. Por lo tanto, la nomenclatura ETC no tiene ningún tipo de implicación sobre la estructura del producto. ETC es un término informativo sobre el activo subyacente del fondo. Nada más.

ETFs de oro físico

En el caso de los fondos de oro domiciliados fuera de la Unión Europea, la ley no es tan estricta a la hora de nombrar un producto como fondo o ETF. Sin embargo, esto no significa que todos los fondos/ETFs de un país estén sujetos a la misma normativa.

En la imagen inferior se puede ver el objetivo de la inversión del famoso ETF de oro iShares Gold Trust (IAU) donde el propio emisor del ETF deja claro que «El iShares Gold Trust no es un ETF estándar» y «Las participaciones del fondo no están sujetas a los mismos requisitos regulatorios que los fondos de inversión«.

Sobre ETCs, ETFs y ETNs

Existe un hecho importante a considerar cuando invertimos en ETFs. En el caso de quiebra de la gestora, sus fondos no forman parte del balance de la entidad. Por lo tanto, en caso de quiebra, durante un eventual proceso concursal los acreedores no podrán tocar ni un euro de los fondos.

En el caso de los ETCs es diferente. Cuando una entidad financiera vende participaciones de un ETC, en la práctica está emitiendo deuda cuyo valor está ligado al comportamiento del metal. Técnicamente, los productos cotizados que involucran una emisión de deuda se conocen como ETN (Exchange-Traded Notes).

Las implicaciones de este hecho son importantes. En el momento que compramos participaciones del ETC, nos convertimos en acreedores de la entidad emisora del ETC. No obstante, muchos de estos emisores respaldan las participaciones del fondo con oro. Estos son los famosos ETF de oro de réplica física.

Aunque las posibilidades de que una entidad financiera quiebre son escasas, la sombra de Lehman Brothers es alargada (Wikipedia).

Cómo elegir un ETF de oro

Los ETFs de oro comparten una serie de características con los ETFs tradicionales que debemos tener en cuenta a la hora de decantarnos por un producto u otro.

A continuación estudiaremos uno a uno los aspectos a analizar a la hora de invertir en este tipo de productos.

Error de seguimiento (Tracking error)

Como ocurre con los fondos indexados, uno de los factores más importantes a la hora de contratar un ETF de oro es la precisión con la que sigue el precio del oro. Es decir, su error de seguimiento. Cuanto menor, mejor.

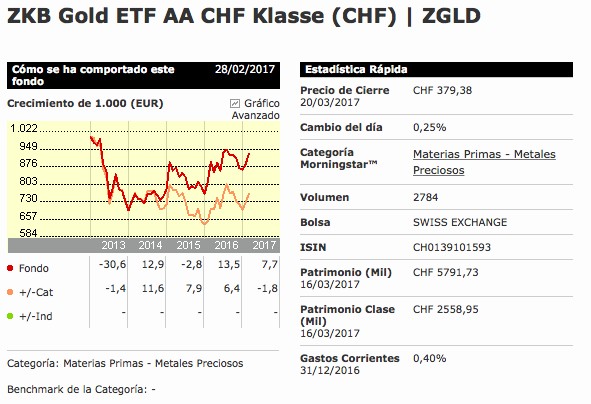

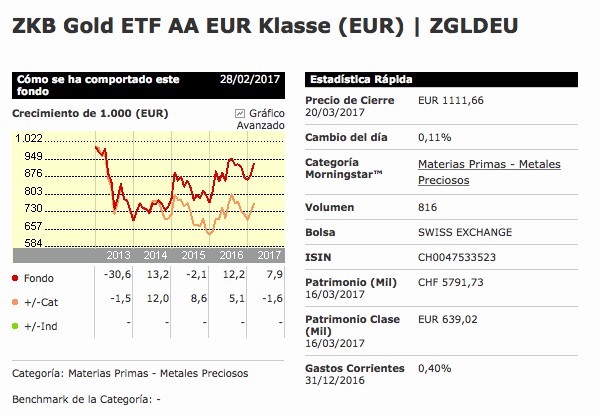

En la gráfica inferior podemos ver la diferencia de seguimiento en el último año entre el ETC Xetra-Gold (Morningstar, Ficha, DFI) y el ETF ZKB Gold (Morningstar, Ficha).

Como se puede apreciar, la línea azul que representa la evolución del ETC Xetra-Gold se encuentra la mayor parte del tiempo por encima del línea naranja que representa el ETF ZKB Gold. Por lo tanto, podemos decir que el Xetra-Gold realiza un mejor seguimiento del precio del oro que su competidor.

Coste

Como en todo fondo/ETF, los costes importan. Mucho.

En el caso de los ETFs de acciones o bonos, los gastos están orientados a sufragar costes como las comisiones del broker o del gestor. En lo que respecta a los ETFs de oro, las comisiones están principalmente orientadas a cubrir los gastos propios de la compra, auditoría, transporte y almacenaje del metal amarillo (en el caso de estar respaldado por oro físico). Habitualmente, las gestoras sufragan estos costes mediante la venta del oro que poseen en sus cámaras y descontándolo del valor total del fondo.

La comparación anterior entre el ETC Xetra-Gold y el ETF ZKB Gold es un ejemplo claro sobre la importancia de los costes. Como vimos, el Xetra-Gold tiene un menor error de seguimiento que el ETF KZB Gold. El motivo principal, la diferencia de costes entre ambos.

El ETF ZKB Gold tiene unos gastos corrientes del 0,40% que repercute en el valor total del fondo. Por su parte, el Xetra-Gold tiene un coste del 0,3% anual que no cobra de la cotización del fondo sino del custodio del ETF. El custodio, a su vez, repercute el gasto en el bróker. Así que será nuestro bróker el que decida si cobra este gasto a sus clientes. La buena noticia: por norma general, el bróker se hace cargo del gasto.

Respaldo en oro físico

Al invertir en oro a través de ETFs es importante saber si el fondo tiene un respaldo en oro del 100%. Es decir, si el fondo realiza una réplica física de su «índice de referencia».

En el mercado hay una gran variedad de ETFs de oro. Muchos de ellos respaldarán su valor con la misma cantidad de oro. Es decir, son de réplica física. Sin embargo, también encontraremos otros ETFs que replican el precio del oro de forma sintética a través del uso de derivados.

El ahorro en coste de los ETFs sintéticos es evidente ya que se eliminan los gastos propios del transporte y almacenaje del metal amarillo. Sin embargo, el riesgo incurrido en este caso es mayor. En el caso de estudiar la compra del ETF como parte de una Cartera Permanente, huiremos de este tipo de productos.

Para saber si un ETF está respaldado en oro, el primer paso es leer la ficha del fondo. Si estuviesen disponibles en su web, también es recomendable revisar las últimas auditorías del ETF. Sin embargo, esta documentación pocas veces suele estar publicada o actualizada.

Propiedad y derecho sobre el oro

La compra de un ETF respaldado por oro físico no implica la propiedad de ese oro. En muchas ocasiones, las participaciones del fondo sólo nos otorgan un derecho sobre el oro. Es decir, tenemos el derecho de solicitar el oro físico que nos corresponde según las participaciones que tengamos en el fondo. No obstante, queda a disposición del fondo decidir si nos entrega o no el oro. Además, el fondo también pondrá unos condiciones sobre la entrega de ese oro: Comisión, país de entrega, cantidad mínima de oro, etc.

Este derecho puede parecer interesante ya que sería lo más parecido a invertir en oro físico. Sin embargo, las exigentes condiciones impuestas por los fondos hacen de esta característica una simple anécdota.

Cobertura de divisa

Uno de las decisiones más controvertidas a la ahora de invertir en oro con ETFs: ¿Cubrir o no cubrir la divisa?

El oro es una materia prima cuyo precio cotiza en dólares. Por este motivo, como ciudadanos europeos, la inversión en ETFs de oro añade un segundo riesgo a nuestra inversión: la evolución del cambio EUR/USD. En este punto, debemos hacernos la siguiente pregunta: ¿por qué quiero invertir en oro?

Cada uno debe tener su motivo particular para justificar la inversión en oro. Sin embargo, en la entrada de hoy estamos viendo su inversión dentro del contexto de la Cartera Permanente. Por lo tanto, la respuesta es clara: «Divisa sin cubrir». ¿Por qué? Lo explicaré con un caso reciente:

Año 2008. Somos ciudadanos de un pequeño pero próspero país del norte de Europa. A principios de año compramos dos ETFs de oro: uno con la divisa cubierta y otro con la divisa sin cubrir.

De repente, nuestro país sufre una grave crisis económica y monetaria que devalúa nuestra moneda hasta un 35% desde Enero hasta Septiembre y la inflación se dispara al 14%. La crisis arrasa con la banca nacional teniendo que ser nacionalizada con el riesgo de llevarse por delante al propio país. ¿Poco probable que esto ocurra en un país desarrollado? Que le pregunten a los islandeses por la crisis del 2008 y el colapso de su moneda (Wikipedia).

Bajo este escenario, el resultado a final de año del ETF cubierto habrá estado marcado únicamente por el comportamiento del oro en dólares. Si hemos tenido «suerte» y nos encontramos ante una guerra de divisas mundial con continuas devaluaciones por parte de todos los países, es probable que el oro haya subido y nuestro patrimonio haya quedado protegido. Sin embargo, este éxito ha sido consecuencia de una guerra de divisas mundial. En ningún caso de una crisis monetaria local. ¿Qué ocurrió en el caso islandés? Durante el año 2008 la evolución del oro respecto al dólar fue de un 4,3%. Poco beneficio para contrarrestar la crisis de su moneda.

En el caso de tener la divisa sin cubrir, el comportamiento de nuestra inversión dependerá de la evolución del oro en dólares…y del cambio de nuestra moneda a dólares. Volviendo al caso islandés, podemos apreciar en la gráfica inferior la gran revalorización del oro respecto a la corona islandesa. Concretamente, a final de año el oro se había revalorizado…¡un 104%!

En resumen: si tienes una Cartera Permanente y quieres invertir en ETFs de oro, no cubras la divisa.

Divisa del fondo

Es importante diferenciar entre la divisa en la que cotizan los activos en los que invierte un fondo y la divisa del propio fondo. En el apartado anterior hablamos de la necesidad o no de cubrir la divisa en la que cotiza el activo subyacente del fondo (oro en este caso). Sin embargo, la divisa en la que está denominada el fondo es un concepto diferente con otras implicaciones.

La divisa del fondo es la moneda en la que compramos y vendemos sus participaciones. Como ciudadanos europeos, lo normal es que nuestros ingresos estén denominados en euros. Por lo tanto, si queremos comprar un fondo denominado, por ejemplo, en francos suizos tendremos que cambiar los euros a francos suizos.

Esto tiene un problema que cualquier persona que haya viajado fuera de la zona Euro conoce. Los cambios de divisa no son gratis. De una forma u otra, la entidad encargada de comprar tus euros y venderte francos te cobrará una comisión por la operación. Por lo tanto, al comprar un fondo denominado en una moneda diferente a la nuestra perderemos dinero tanto al comprar como al vender.

Moraleja válida para cualquier fondo de inversión/ETF: Como norma general, debemos contratar fondos denominados en nuestra divisa local.

Horquilla compra-venta

Un mismo ETF puede ser negociado en diferentes mercados: Stuttgart, París, Londres… En cada uno de estos mercados, la oferta-demanda del ETF será diferente, afectando a la horquilla de compra-venta. Pero, ¿qué es la horquilla de compra-venta?

En los mercados financieros, la horquilla compra-venta representa dos precios. Por un lado, el precio más alto ofrecido por los compradores. Por otro lado, el precio más bajo ofrecido por los vendedores. Cuanto más pequeña sea esta horquilla, mayor es la liquidez del producto.

Como inversores pasivos el número de operaciones que realizamos al año es escaso. Por lo tanto, no nos afecta especialmente el tamaño de esta horquilla. Sin embargo, es un hecho a tener en cuenta cuando el mismo ETF se oferta en diferentes mercados. En caso contrario, según el mercado en el que operemos podríamos estar pagando un coste extra por el mismo producto.

Préstamo del oro

Algunos fondos indexados de réplica física realizan préstamos a corto plazo de los valores que tienen en cartera con el fin de sufragar los gastos de gestión del fondo. De esta forma pueden disminuir el error de seguimiento del índice de referencia.

En el caso de los ETFs de oro ocurre lo mismo. La única diferencia es que en lugar de prestar acciones o bonos, prestan oro físico. Por lo demás, igual.

Como recomendaba para los fondos de réplica física, mejor escoger un ETF que no realice este tipo de prácticas.

Precio por participación

Cada ETF decide sobre qué cantidad de oro cotiza cada participación: 1 gramos, 10 gramos, 1 onza… Considerando la cotización actual del oro (1 onza troy = 1143€ aprox), un ETF cuyo precio cotice según el valor de una onza de oro supondrá una limitación para carteras de pequeño tamaño.

Ubicación del oro

Siempre debemos diversificar. Es uno de mis principios como inversor. La diversificación puede ser de tres tipos:

- Diversificación de activos: La mínima y obligatoria. Consiste en tener una cartera compuesta por diferentes tipos de activos: acciones nacionales, internacionales, bonos, etc.

- Diversificación de entidades: El siguiente paso. Se trata de contratar nuestros productos de inversión con diferentes comercializadores y gestoras.

- Diversificación geográfica: El último nivel. Conllevaría la contratación de cuentas de ahorro/inversión en bancos extranjeros. El objetivo: alejar tus ahorros de las manos del gobierno de tu país.

En el caso del oro, podríamos incluir cierto nivel de diversificación geográfica invirtiendo en ETFs en los que el oro esté alojado en otro país.

Por ejemplo, el ZKB Gold cuyo oro está depositado en Suiza. Esta solución no sería perfecta ya que, en la mayoría de los casos, el fondo estaría contratado a través de un banco español. Sin embargo, es un nivel más de seguridad para nuestra cartera a coste cero.

Recomendaciones finales

Aunque Harry Browne recomiende invertir en oro físico, la compra de ETFs de oro es una estrategia muy atractiva para aquellas personas que tengan carteras pequeñas o no quieran complicarse en exceso.

En mi caso personal, el 25% de mi Cartera Permanente destinado al oro está invertido únicamente en el ETC Xetra-Gold. En un futuro, cuando el tamaño de mi cartera aumente, estudiaré la compra de monedas de oro. 🙂

Y tú, ¿tienes contratado algún ETF de oro? Si no es así, ¿cuál es el motivo? ¿Prefieres invertir en oro físico directamente? No dudes en dejar tu opinión en los comentarios.

Este artículo contiene enlaces de afiliados. Utilizarlos no te supondrá ningún coste y su uso será una forma de apoyar este blog.

Recuerda: Invertir conlleva riesgos de perder tu dinero.

Interesante post. Tengo una pregunta: si el ETC Xetra Gold se oferta en la bolsa de Frankfurt (no en España), y además no es UCITS, ¿cómo afecta esto al pago de impuestos? ¿Hacienda no lo considera «sospechoso» (por ser un fondo extranjero) y te complica la vida con papeleo?

Supongo que el habrá que hacer el famoso modelo 740, si es que tienes más de 50 000 leuros metidos ahí, en el extrangero.

Yo, de momento, no he declarado nada, lo diré flojico, no vaya a ser que debía haberlo hecho…

¡Saludos Willi!

Bienvenido Willyfog!

Como comenta Pepe, tienes que presentar el modelo 720 si tienes más de 50.000€ en el extranjero.En el caso de ETFs extranjeros como el Xetra, se considera que están depositados en el extranjero (y tendrás que presentar el 720) en uno de estos casos:

– Tu cuenta está domiciliada en el extrajero (IBAN no empieza por ES)

– El bróker no informa a la Agencia Tributaria sobre la titularidad de bienes.

Esta información la he sacado de una entrada de Cazadividendos que sabe mucho más que yo sobre este tema.

En mi caso, tengo los ETFs internacionales con Renta4 y Clicktrade que informan a la Agencia Tributaria sobre cualquier operación sujeta a impuestos así que no tengo de qué preocuparme.

Un saludo

Pues sí, yo también tengo el Xetra gold (creo que ya lo puse por aquí anteriormente), ya que es el que cumple, creo, todos los requisitos que comentas.

También me planteo comprar monedas de oro en el futuro, de momento llevo un par de años con la Cartera Permanente y todavía no he tenido ganas de analizar el tema de las cajas fuertes, de dónde comprarlas y venderlas, de asegurarlas, de declararlas… y lo que no sepa aún.

Es que, comprar un ETF es tan fácil en comparación.

Saludetes.

Pepe.

¿Qué broker usas para comprar los ETF/ETC? Estoy mirando DeGiro por las bajas comisiones, ¿alguna mejor recomendación (selfbank, Clicktrade)?

Hola Samuel,

Para los ETFs/ETCs uso dos bróker: ClickTrade y Renta4. Clicktrade como low-cost para ahorrarme unos euros de comisiones y Renta4 como banco de inversión mas potente.

Por ahora ningún problema con ellos. También es cierto que mi operativa es casi nula.

Un saludo

Yo uso DeGiro, en efecto, y las comisiones por cada compra son 2 € + 0,02 %.

No tengo experiencia con otros (más que con Renta 4, pero ahí tengo un fondo, por el que no cobran comisión), por lo que no puedo comparar estas comisiones con las de otros brókers, pero yo las veo suficientemente bajas, siempre que hagas pocas compras y suficientemente grandes en cantidad. Por ejemplo, si inviertes 1000 €, la comisión es de 2,2 €, que, desde mi punto de vista, es ya suficientemente baja.

Saludos.

Pepe.

Interesantísima entrada ahondando en aspectos que a veces damos por hechos pero que requieren leerlos e interiorizarlos. Así que, como siempre, felicidades por el post Alejandro.

Sin embargo me he quedado pensativo con un tema: No sé si soy yo, pero la explicación sobre el primer gráfico (que compara el comportamiento de los dos ETFs) creo que no es correcta o por lo menos no relata lo que ocurre en el gráfico. Es decir, si la gráfica lo que muestra es la desviación de ambos fondos (X eje de tiempo e Y eje de desviación positiva y negativa) y por tanto cuanto más cercanas al 0 sean las gráficas, menor desviación de los fondos respecto del valor oro, entonces el ETF ZKB parece mejor, ¿no? Ya que ambos dos tienen desviaciones por encima y por debajo del valor del precio, pero sin embargo la naranja siempre permanece más cercana al 0 (desviación nula).

Muchas gracias Miguel.

El gráfico no representa la desviación de los ETFs respecto el precio del oro sino la rentabilidad de cada ETF durante el periodo de tiempo elegido. En este caso, la rentabilidad de los ETFs durante el último año (Abril’16 – Marzo ’17).

Es cierto que habría sido más didáctico comparar su variación respecto el precio del oro. Sin embargo, no encontré ninguna fuente donde comparasen gráficamente esta evolución.

De todas formas, gracias por el comentario. Revisaré la entrada para dejar más claro este punto y añadiré la fuente del gráfico (la eliminé por error en una edición hecha recientemente)

Hola Alejandro,

Gracias por tus consejos. Estoy montando actualmente mi Cartera Permanente para mi jubilación. Espero que se de bien.

Para la parte de Gold, me he decantado por el Xetra Gold ETC, pero estoy teniendo problemas con mi broker ING Direct. La interfaz me indica que no se puede realizar la operación.

Entiendo que esto será problema de mi broker. He hablado con ellos y dicen que lo están mirando y que me llamarán.

¿O sabés si existe actualmente algún problema para contratar el Xetra Gold?.

Saludos.

Hola Jose!

Yo tengo el Xetra-Gold contratado con Renta4 ahora mismo. Inicialmente lo habia comprado en ING pero hace un año que traspasé el ETF.

¿Has conseguido resolver el problema?

Hola Alejandro,

Efectivamente, al final conseguí comprar el Xetra-Gold. Llamé a ING Direct y me lo compraron ellos directamente.

Ya tengo la cartera permanente montada desde el día 13 de junio:

– Acciones: Lyxor ETF S&P 500-A

– Oro: Xetra-Gold.

– Cash: Depósito Naranja ING Direct.

– Bonos: Lyxor ETF Euro Corp Bond.

Ya veremos como va.

Saludos.

Me alegro que se haya solucionado lo del Xetra-Gold. Sobre la cartera, tenemos trabajo que hacer pero poco a poco 😉

Hola, qué opináis del ETFS Physical Gold (PHAU) en vez del Xetra Gold?

http://www.morningstar.es/es/etf/snapshot/snapshot.aspx?id=0P00008UKW

Hola Abel,

Acabo de echar un vistazo a su web y no tiene mala pinta.

El oro está depositado en Londres y su TER es decente (0,39%). No me gusta el depositario (HSBC).

Un saludo!

Hola a todos, me podrían recomendar una web dedicada al mercado del oro, precio del oro en vivo, noticias, reportes.

En degiro de forma gratuita se pueden contratar: Etf securities etfs physical gold y securities gold Bull.secs oz/ un bz.

Cotizan en euros para la cartera permanente europea que opinais

Hola Jmisma,

El ETF Securities Physical Gold es analizado en este artículo de Morningstar. No me convence en exceso ni el custodio ni el alto TER (0,39).

Respecto el Securities Gold Bull, no me gusta que sea de réplica sintética. Prefiero los ETF de réplica física. Incluso para el oro.

Un saludo!

El Xetra-gold aparece en R4 como ETN no cómo ETF, ¿Es correcto? S2

Hola Pepe,

Es correcto. Técnicamente, es un título de deuda con un colateral (el oro).

Un saludo!

Gracias Alejandro, ¿existe más riesgo que a la hora de comprar un ETF? ¿Sería conveniente para una cartera individual? S2

Siendo de de réplica física (su patrimonio está respaldado por oro) no le veo más riesgo que a cualquier otro ETF de réplica física.

El motivo principal de que aparezca como ETN y no ETF es que por motivos regulatorios un ETFtiene que tener cierta diversificación que un ETF de oro no tiene.

Un saludo!

Pues excelente respuesta. Un buen domingo.S2

Buenos Días, Alejandro, desde el pasado 1 de agosto de 2018 ya no dejan contratar etfs de oro ni SelfBank, ni ClickTrade,…

¿sabes de algun broker fiable o banco que no tenga comisión de custodia y permitan contratarlo?

Hola Juan!

Justamente estoy en mitad de un rebalanceo de mi cartera y estoy con ese problema. Tengo mi cuenta de bolsa en SelfBank y no puedo contratar más participaciones del Xetra-Gold.

Ahora mismo estoy barajando varias alternativas. Una de ellas es diversificar productos y comprar oro a través de servicios como BullionVault. Estoy en fase de análisis, cuando tenga claro qué hacer escribiré un artículo al respecto ya que somos muchos los que estamos en la misma situación.

Un saludo,

Alejandro

Juan, acabo de mirar en R4 y parece que sí es posible comprar el Xetra-Gold.

Buenas tardes y enhorabuena por el trabajo en esta WEB.

Con respecto al Xetra Gold, en Renta 4, parece como contratable. Pero en el momentos que intentar operar con el, aparece el mensaje de «Producto no disponible para contratación».

Un saludo.

Muchas gracias Manuel!

Sobre el Xetra-Gold, por cumplimiento con la nueva normativa Mifid II, Renta4 ya no permite la operativa con este ETF.

Sobre este tema quiero hablar en detalle pero todavia no sé si le dedicaré un nuevo artículo o actualizaré este.

Un saludo,

Alejandro

Muy interesante y pedagógico. Gracias

Muchas gracias Josefa!

Hola Alejandro,

a la hora de rebalancear el oro, puedes transferir de un ETF a un fondo en otra gestora o tienes que pasar por hacienda pagando plusvalías? Vamos como si fueran dividendos o beneficios de un fondo.

Hola Gorka,

No se pueden hacer traspasos entre ETF y fondos.

Si quieres rebalancear un ETF a un fondo, deberás vender la cantidad de participaciones necesaria y traspasar el efectivo a la comercializadora del fondo.

Si al vender el ETF tuviste plusvalías y el bróker es nacional, ellos se encargarán de realizar la retención e informar a Hacienda.

Un saludo,

Alejandro

Hola Alejandro,

gracias por responder. ¿Si tienes pérdidas, el banco también informa o se debe hacer algún procedimiento concreto?

No te lo puedo asegurar.

En mi caso, he tenido que añadir la operaciones con pérdidas a mano en la declaración de la Renta. Pero no sé si fue un error de mi bróker o la práctica habitual.

Apenas opero y casi siempre es para realizar aportaciones o traspasos entre fondos.

Buenos días,

Muy buen articulo!! Muchas gracias por toda la información expuesta!!

Para comprar el ETF de Xetra, ¿qué recomendais? Tengo ING (solo cuenta corriente) y DeGiro. Me creo una cuenta en otro broker o puedo invertir desde ING (en DeGiro no encuentro el producto por lo que entiendo que no está disponible).

Ahora mismo el oro está subiendo, entiendo que por miedo a la crisis global. ¿Es recomendable comprar ahora que está subiendo? Antes de que llegue septiembre/octubre?

Muchas gracias nuevamente!!

Alberto

Hola Alberto,

¡Me alegra que te haya gustado el artículo!

Efectivamente, el Xetra-Gold no lo tienes disponible en DeGiro. Si es el bróker que tienes, yo te recomendaría cualquier de los que hablo en este artículo.

Sobre el momento de comprar el oro, nadie te podrá decir cuándo es el mejor momento.

Un saludo,

Alejandro

Hola, primero de todo agradeceros la información que compartís en estos foros.

Solo quería que confirmarais lo que ya ha indicado Alejandro de que la legislación española no permite hacer traspasos entre fondos y ETF’s y si esto también se aplica a ETC’s.

Yo tenia entendido que habían cambiado las leyes al respecto, diferenciando los dos tipos.

Un saludo y gracias otra vez

Juan

Hola Juan,

Sobre la traspasabilidad dd los ETF hubo un run run durante unos meses sobre la posibilidad de que Hacienda aplicase la misma normativa a estos productos que a los fondos. Sin embargo, al final quedó en nada.

Sobre los ETF y los ETC la única diferencia reside en su nombrado para ajustarse a la normativa europea. Según UCITS, un fondo cotizado no se puede llamar ETF si invierte únicamente en un activo (e.g. Oro). Por eso llamamos ETC a este tipo de productos. Sobre su operativa no hay ninguna diferencia.

Un saludo,

Alejandro

Hola Alejandro, gracias por tus artículos, nos ayudan a aclarar muchas dudas

Conoces los contratos de compra de oro físico de Sempi?

Qué opinión tienes sobre ellos?

Crees que son una buena inversión en oro?

Saludos y gracias por tu respuesta

Hola Paco,

Hace tiempo que di con ellos y no me llamaron la atención. Ahora he vuelto a entrar en su web y las explicaciones que dan son bastante escasas.

No veo el valor de un contrato de oro por X años. Me parece más atractivo BullionVault con el aliciente de que el oro está en un país extranjero como Suiza o EE.UU.

Un saludo,

Alejandro

Hola Alejandro ,gracias por tu ayuda¡¡

Me gustaria saber a dia de hoy que ETF de oro recomiendas o cuales ver mejores?

Y que plataforma es mejor utilizar (cliktrade, renta 4 ,degiro..)?

Tambien leí este comentario tuyo de hace algun año en este hilo:

«Clicktrade como low-cost para ahorrarme unos euros de comisiones y Renta4 como banco de inversión mas potente»

¿porque ves renta 4 mejor para grandes inversiones?

MIl GRACiAS

Excelente artículo, muy bien escrito!

Puedes aportar mas informacion?, ha sido maravilloso encontrar mas datos sobre este tema.

Saludos

Hola Jocar,

¿Qué más te gustaría saber?

Un saludo,

Alejandro