«Ten cerca a tus amigos, pero aún más cerca a tus enemigos»

Michael Corleone

Durante el pasado mes de Agosto, la guerra comercial entre China y EE.UU subió de nivel. Tras el anuncio de EE.UU sobre la imposición de nuevos aranceles a las importaciones chinas (noticia), China respondió con una devaluación del Yuan (noticia), lo que provocó un aumento de la presión a la Reserva Federal para detener la subida de tipos iniciada en 2018 (noticia).

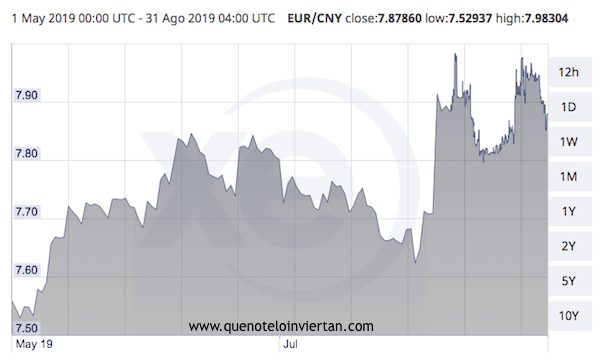

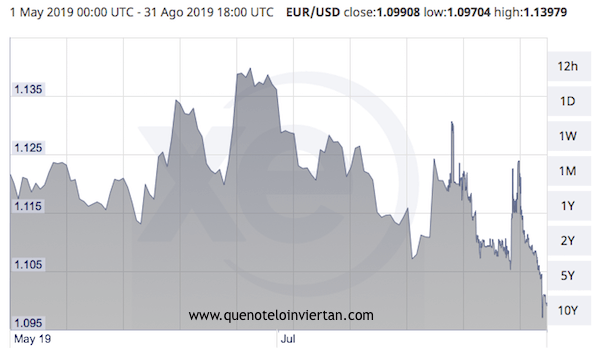

Estas políticas monetarias no dejan indiferente a los inversores europeos. En los último cuatro meses, el cambio EUR/CNY ha pasado de 7,52 a 7,98. Es decir, una apreciación del Euro respecto al Yuan del 6%. Por otro lado, el cambio EUR/USD ha pasado de 1,13 a 1,09. En otras palabras, una depreciación del Euro frente al dólar del 3,7%.

Si invertimos en activos extranjeros, las fluctuaciones monetarias afectan al comportamiento de nuestras carteras y suponen un riesgo más para nuestros objetivos financieros. Este riesgo se conoce como riesgo divisa.

En el artículo de hoy, te voy a explicar qué es el riesgo divisa, cómo afecta a nuestra cartera, cómo protegernos frente a él y cuándo es recomendable hacerlo.

Contenido

¿Qué es el riesgo divisa?

El riesgo divisa representa el impacto que tienen las fluctuaciones de los tipos de cambio sobre el valor de los activos cotizados en divisa extranjera. Los parámetros de tu cartera afectados por este riesgo son la rentabilidad y la volatilidad.

Impacto del riesgo divisa en la rentabilidad

Cuando invertimos en activos cotizados en divisa local, su rentabilidad depende únicamente de la evolución de su precio. Sin embargo, al invertir en activos cotizados en divisa extranjera, la rentabilidad dependerá de la evolución de los activos y del tipo de cambio.

Si la divisa extranjera se aprecia respecto tu divisa local, la rentabilidad de tus activos en el extranjero aumentará. En cambio, si se deprecia, la rentabilidad disminuirá.

Rentabilidad activos extranjeros = Rentabilidad del activo + Rentabilidad del tipo de cambio

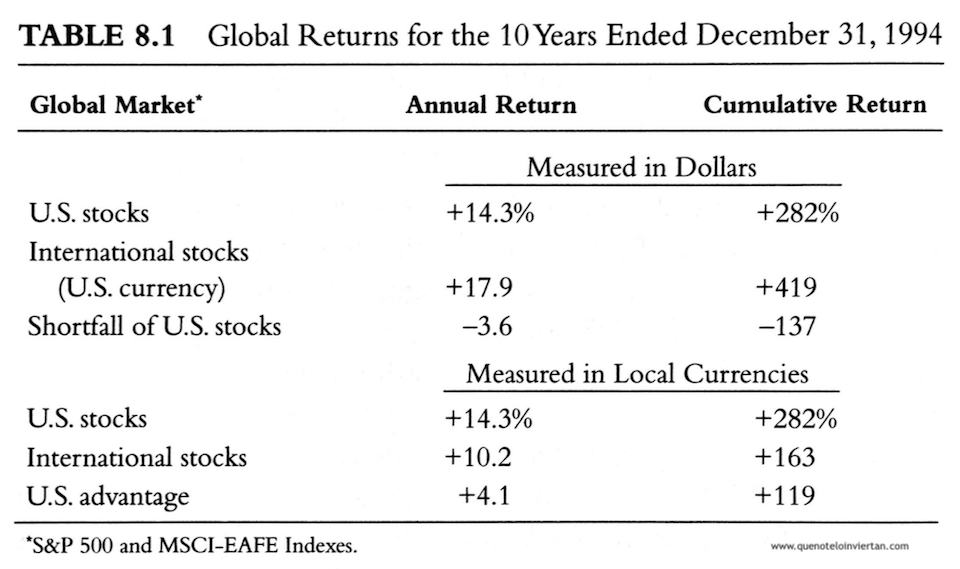

En la tabla inferior puedes ver la rentabilidad de los índices S&P500 y MSCI-EAFE entre 1984 y 1994. Durante este período, la rentabilidad del MSCI-EAFE en moneda local fue 4,1 puntos inferior al S&P 500. Sin embargo, la devaluación sufrida por el dólar durante esta década provocó que la rentabilidad del MSCI-EAFE en dólares aumentase hasta superar al S&P 500 en 3,6 puntos.

Quizás te estés preguntando cómo conocer la rentabilidad en tu divisa de tus fondos internacionales. No tienes de qué preocuparte. Si tienes contratado algún fondo de inversión o ETF que invierta en activos extranjeros, la gestora realizará el cambio a la divisa en la que esté denominada el fondo. Para conocer la divisa de denominación del fondo, solo debes fijarte en la divisa citada en el nombre del producto.

Impacto del riesgo divisa en la volatilidad

La volatilidad es el segundo parámetro de nuestra cartera afectado por el riesgo divisa.

Al invertir en activos extranjeros, la volatilidad del tipo de cambio puede impactar notablemente en la volatilidad total de nuestra cartera. No obstante, como veremos más adelante, este impacto dependerá de la volatilidad del de activo en el que invirtamos.

En activos como la renta fija cuya volatilidad es bastante reducida, el impacto de la volatilidad de la divisa es mucho mayor que en otros activos mucho más volátiles como la renta variable.

Cobertura de divisa

¿Qué es la cobertura de divisas?

Si el riesgo divisa te quita el sueño, tienes dos opciones:

- No invertir en activos extranjeros: Eliminaremos por completo el riesgo divisa pero aumentaremos nuestro sesgo doméstico o «home bias».

- Contratar un fondo con la divisa cubierta: No eliminaremos totalmente el riesgo divisa pero sí lo reduciremos sustancialmente. La cobertura de divisas se conoce habitualmente como «currency hedging».

Para cubrir divisa, los fondos de inversión utilizan seguros de tipo de cambio. Estos seguros reducen notablemente las fluctuaciones de las divisas pero no las eliminan por completo. Gracias a estos seguros, el comportamiento del fondo se asemejará más al del activo subyacente.

Los fondos que aplican estas técnicas de cobertura suelen tener en su nombre la palabra «Hedged». Además, en el epígrafe del KID del fondo sobre los «Objetivos y política de inversión» se debe detallar si el fondo aplica técnicas de cobertura.

¿Genial, verdad? Pues no. Como dice el refranero, nadie da duros a cuatro pesetas.

Costes de la cobertura de divisa

Los seguros de cambios de divisa suponen un gasto operacional adicional del fondo. Y a mayores costes, menor rentabilidad.

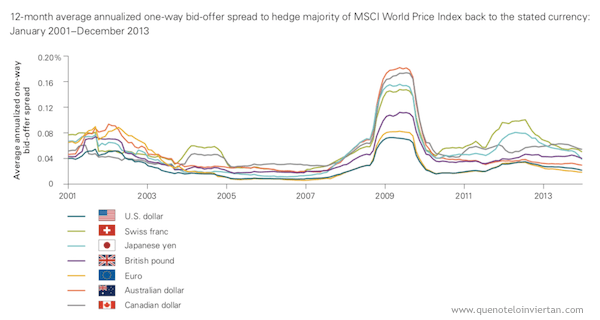

El coste promedio de la cobertura de divisa se sitúa entre el 0,05% y el 0,08%. Aunque en épocas de turbulencias en el mercado estos costes se pueden disparar hasta llegar al 0,20%. Un coste moderado pero a considerar en el diseño de nuestra cartera.

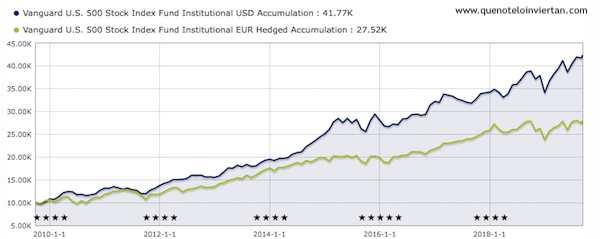

Para ver más claramente el impacto de los costes, en la imagen inferior puedes observar la evolución del fondo Vanguard US 500 Stock Index Fund Institutional en dos versiones diferentes. En azul, la clase denominada en dólares. En verde la clase denominada en euros con la divisa cubierta. Por un lado, se puede apreciar cómo la volatilidad de ambos fondos es bastante similar (aunque no igual). Por otro lado, destaca cómo en su versión con cobertura de divisas los costes van degradando poco a poco la rentabilidad del fondo. En la versión en dólares la rentabilidad a 10 años del fondo ha sido del 317,7%. En cambio, en la versión con divisa cubierta la rentabilidad se redujo hasta un 175,2%.

¿Cuándo debo cubrir divisa?

Una vez analizadas las ventajas y desventajas de la cobertura de divisa, deberemos decidir si en nuestro caso nos interesa protegernos ante el riesgo divisa. Para ello, deberemos definir cuál es el objetivo buscado con la cobertura: aumentar la rentabilidad o reducir volatilidad.

Si nuestro objetivo es aumentar la rentabilidad, simplemente deberíamos abandonar la tarea antes de empezar. Por un lado, aumentar la rentabilidad a corto plazo es extremadamente difícil dada la alta complejidad del mercado de divisas. Por lo otro lado, si nos centramos en la rentabilidad a largo plazo, diversos estudios han demostrado que las políticas monetarias acaban produciendo un juego de suma cero que diluye el riesgo divisa. En ese caso, la cobertura de divisa es un coste prescindible para nuestra cartera.

Si aceptamos los costes derivados de la cobertura y la consiguiente menor rentabilidad, podríamos considerar cubrir la divisa para reducir la volatilidad total de nuestra cartera (estudio). En este caso, la cobertura de divisa será recomendable según la clase de activo en la que estemos invirtiendo.

Cobertura de divisa en renta fija

Los inversores suelen invertir en bonos internacionales para aumentar la diversificación de su cartera de renta fija. Si este es tu caso, hay pocas dudas sobre qué estrategia de cobertura aplicar. Cubre siempre la divisa de tus activos de renta fija.

La renta fija desempeña un rol defensivo en tu cartera. Por lo tanto, exponerte a divisas extranjeras representa un riesgo innecesario que únicamente aumentará la volatilidad de tu cartera. Algunos autores como William Bernstein incluso recomiendan evitar por completo los bonos internacionales.

Cobertura de divisa en renta variable

La cobertura de divisa en renta variable es un cuestión más compleja que en el caso de la renta fija.

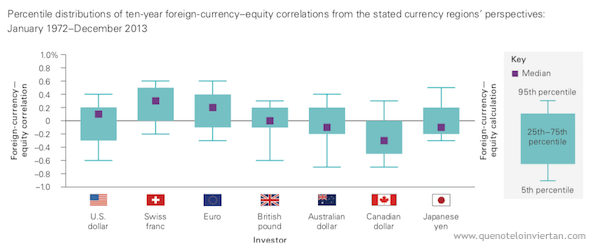

Cubrir o no la divisa dependerá de la correlación entre el tipo de cambio y el mercado de renta variable. En este caso, hay dos escenarios a considerar según el comportamiento de ambas variables:

- Si están positivamente correlacionadas o no tienen correlación, entonces la cobertura de divisa reducirá la volatilidad.

- Si están inversamente correlacionados, entonces la cobertura de divisa aumentará la volatilidad.

¿En qué situaciones el tipo de cambio y las acciones están inversamente correlacionados? Cuando la divisa del país es una divisa refugio. Esto es debido a que durante las caídas del mercado de renta variable, los inversores «vuelan a la calidad» de las divisas refugio. Históricamente, el dólar estadounidense o el franco suizo han tenido la consideración de divisas refugio.

Sin embargo, debo advertir que este rol refugio no siempre se cumple. En ocasiones, han pasado muchos años hasta que esta correlación teórica entre divisas refugio y renta variable se ha producido. O simplemente, no ha llegado a ocurrir.

Por lo tanto, una aplicación práctica de esta teoría sería la siguiente:

- Si tu divisa local está considerada como divisa refugio, aplica una cobertura parcial.

- Si vives en un país con una divisa débil, no cubras divisa y expón tu cartera a otras divisas más fuertes.

Finalmente, sea cual sea tu decisión, sigue las recomendaciones de William Bernstein y aplica tu estrategia de forma consistente sin dejarte llevar por el market timing.

Resumen y conclusiones

Diversificar internacionalmente tu cartera es una estrategia recomendable para reducir los riesgos propios de invertir únicamente en tu región.

Sin embargo, esta diversificación implica exponerte a divisas diferentes y al tipo de cambio con tu divisa local. Esto afectará a la rentabilidad y a la volatilidad de tu cartera. Este fenómeno es conocido como riesgo divisa.

Si tu cartera está formada por bonos y acciones (al estilo Boglehead), una estrategia sensata sería cubrir por completo la divisa de tus bonos internacionales.

En el caso de la renta variable, solo nos plantearemos cubrir la divisa si buscamos reducir su volatilidad sacrificando la rentabilidad a largo plazo. En tal caso, podría ser recomendable una cobertura parcial si tienes una divisa local fuerte o una cobertura total si tu divisa local es débil.

Por último, si quieres protegerte ante guerras de divisas sin incurrir en costes de cobertura, siempre puedes añadir a tu cartera una pequeña cantidad de oro como recomienda Harry Browne en su Cartera Permanente.

Buenas Alejandro,

Siempre me ha resultado peliagudo el tema de las coberturas riesgo divisa, y a pesar de que sigue siendo complejo, creo que en este artículo por lo menos dejas bastante claras las pautas a seguir en función de las necesidades de cada inversor y su tipo de inversión.

En tu caso, ¿haces coberturas en RF tal y como sugieres en el artículo?

Me parecía que no hacías y solo «tirabas de oro».

En mi caso no hago, tanto por temas operativos como por desconocimiento de hacerlo de forma efectiva.

Un abrazo y felicidades por el artículo compañero.

¡Hola Alexis!

En el caso de la RF solo tengo bonos europeos por lo que no necesito cubrir divisa.

En lo que respecta a la RV, la tengo totalmente descubierta. Como explico en el artículo, no tengo especial interés en reducir la volatilidad de esta parte de la cartera por lo que no necesito cubrir divisa.

Un abrazo y muchas gracias!

Perfecto, gracias por aclararlo 🙂

Abrazo Alejandro!!

Buenas Alejandro.

Estoy de acuerdo con todo lo mencionado por usted y por el comentario de la duda de Alexis.

Buena estrategia, RF con bonos europeos evitando cubrir divisa y la RV descubierta por no tener interés en reducir volatilidad (Volatilidad = Riesgo pero también = rentabilidad).

Hasta ahí me queda claro todo y además me aporta conocimiento. Gracias por ello.

PD:

Ahora viene mí gran duda financiera con la que me enfrento a diario:

Mi objetivo es rentabilizar un capital y para ello debo emplear un tiempo indeterminado posiblemente años.

Tengo Euros en una cuenta Bróker USA, compro acciones de valores en Dólares.

En principio la tendencia de LP del EUR/USD es bajista. (1.13 a 1.10) en el último año.

Tras esta exposición pregunto:

¿Es más acertado convertir los Euros a Dólares para comprar acciones en Dólares y evitar el préstamo que me ofrece el Bróker y por tanto los intereses diarios?

Pienso que sí y así lo hago, además el capital inicial iría perdiendo valor por la depreciación del EUR y me permitiría cada vez comprar menos activo USA.

Además de esto, sí algún día reintegro parte o todo el capital invertido, como son USD y se ha apreciado respecto al EUR le sumo una rentabilidad adicional.

¿Qué opina de esta operativa y por favor sí me puede aportar alguna genialidad se lo agradecería enormemente.

Gracias por todo y hasta pronto.

Hola Jon,

Me alegra que le haya gustado el artículo 🙂

Sobre su pregunta, siento decirle que no le puedo ayudar. Es cierto que la tendencia EUR/USD es bajista debido a la subida de tipos de la FED y los tipos a 0 que mantiene el BCE. Sin embargo,

no sabemos lo que deparará el futuro. Quizás la guerra comercial vaya a másy la FED ceda a las presiones de Trump revirtiéndose la tendencia en los tipos. Quién sabe.

A todo esto, no tengo experiencia en la operativa en cuentas con divisa extranjera por lo que no conozco bien las ventajas e inconvenientes de cada estrategia.

Un saludo,

Alejandro

Hola Alejandro

Yo te planteo el siguiente problema:

Ahora mismo están tanto los bonos alemanes como los bonos canadienses con una calificación de solvencia de triple A. Los bonos alemanes rentan -0,49%. Los canadienses 1,45%.

¿Para que comprar bonos alemanes si puedes invertir en canadienses cubiertos a euros?

Posibles explicaciones:

1- el coste de cubrir divisa (dólar canadiense) equivale a la diferencia entre rentabilidades

2- las calificaciones crediticias no son del todo fiables o hay más factores a tener en cuenta

3- hay una ineficiencia en el mercado

4- ¿…..?

Saludos

Hola Trapero,

El tipo de interés de los bonos nacionales tomo como referencia el tipo de interés que fije el banco central de cada país. En este caso, los tipos de interés del BCE y del Banco Central Canadiense son muy diferentes. Mientras que los tipos del BCE están a -0,5%, el Banco de Canadá los tiene al 1,75%.

Por otro lado, ¿cuál sería el objetivo de comprar bonos canadienses? ¿Mantenerlos hasta vemcimiento? Si es así, quizás te merezca la pena. En caso contrario, no te importa el tipo de interés. En las carteras tipo Boglehead los bonos cumplen un rol amortiguador y la evolución de su precio depende de la evolución de los tipos de interés en del país o zona económica. El valor del tipo de interés nos da un poco igual. Es cierto que en el momento que se vuelvan a subir los tipos, el precio de los bonos comenzará a caer. Sin embargo, no sabemos cuándo ocurrirá esto. Además, si la duración efectiva de tu cartera de bonos no es muy grande, el impacto no será muy significativo.

Otra cosa es en una cartera como la Cartera Permanente donde comparamos bonos de largo vencimiento (25-30 años). En este caso, una futura subida de tipos si afectará seriamente a la cartera.

Finalmente, hay que decir que el escenario actual de tipos y las políticas llevadas a cabo por los bancos centrales son totalmente novedosas en Europa y no sabemos ni cuándo acabarán ni con qué consecuencias.

Un saludo,

Alejandro

Si no importara el tipo de interés en cartera Boglehead nadie tendría renta fija de duración media pudiendo tener deuda de corto plazo (o cash), que es más estable.

Me refiero a que poco importa el valor de ese tipo de interés (si es 1% o 2%). La rentabilidad de la renta fija dependerá de la evolución del precio del bono (que variará según varíen los tipos de interés en un sentido u otro). Por lo que los Boglehead escogen duración media es porque quieren un nivel medio de exposición a las variaciones de esos tipos de interés (que son las que mueven el valor de la cartera). No por el mayor o menor valor de esos tipos de interés.

El tipo de interés per se, es interesante si vamos a conservar el bono hasta vencimiento.

A iguales variaciones de tipos de interés los fondos de bonos de duración media tienen mejores rentabilidades promedio que los fondos de bonos a corto plazo.

Lo explica aquí Rick Ferri

https://www.forbes.com/sites/rickferri/2014/07/02/the-risk-of-short-term-bond-funds/

Han tenido mejores rentabilidades porque son más sensibles (y más volátiles) a las variaciones de los tipos de interés.

El artículo de Ferri lo que dice es que mucha gente que se quiso proteger de futuras subidas de los tipos de interés han tenido peores rentabilidades porque los tipos no subieron sino que bajaron.

Sin embargo, esto no tiene nada que ver con lo que comentamos sobre el valor absoluto del rendimiento del bono (1, 2 o 3%) sino sobre la volatilidad y sensibilidad de los bonos a las variaciones de tipos según su duración (que es precisamente lo que explicaba en mis comentarios anteriores).

Creo que la confusión está en mezclar «rentabilidad del bono a X años» con rentabilidad de un fondo de bonos con una duración X. Parece lo mismo pero no lo es.

Fíjate que Rick Ferri dice «Even if interest rates started rising, investors who stayed put in intermediate-term would still come out ahead».

No pretendo discutir por discutir o por llevarte la contraria, pero es que discrepo totalmente de tu idea de que lo único que importa en un fondo de bonos es el cambio de valor de los bonos por variaciones de los tipos de interés.

Hay dos factores que influyen en la rentabilidad: el cambio de valor y el interés que dan los bonos. Y ambas son importantes.

Si no no se explicaría que en periodos de tendencia al alza de los tipos de interés los fondos de bonos, también los de duración intermedia, dieran rentabilidades positivas.

un saludo

Tienes razón Trapero. Estaba yo un poco obcecado :-S Esto es lo bueno de debatir (que no discutir) 😉

Solo estaba prestando atención al cambio de precio y estaba ignorando los flujos de los cupones. Asumo mi error.

Volviendo a la cuestión original, creo que para invertir en bonos deberíamos tener en cuenta su rol protector deflacionario. Si priorizamos la inversión en bonos fuera de nuestra área económica por un mayor cupón, estaremos desprotegiéndonos ante escenarios deflacionarios locales.

En este sentido, los menores tipos en el bono alemán (y la inversión de la curva de tipos) pueden estar anticipando este escenario deflacionario en Europa (que es posible que no ocurra en Canadá)

P.D: El debate con educación siempre es sano 😉

Hola Alejandro,

Un placer leerte.

Yo defiendo la opción de RF a medio plazo en moneda local para que actue como colchón de la volatilidad de la RV (que estará en parte en otras monedas Y sin cubrir). Por comodidad la tengo en fondos indexados de acumulación pero si apostara por mayor seguridad y tal y como aconseja la cartera permanente, compraria bonos alemanes, luxemburgueses, fineses, holandeses y austriacos.Ganamos seguridad pero perdemos comodidad y rentabilidad por el peaje fiscal si todavia no hemos obtenido la libertad financiera y debemos seguir trabajando.

Saludos

Hola Inversor Impasible!

Hacía tiempo que no te pasabas por aquí 😉 Me parece muy buena tu estrategia. Cartera Boglehead con tintes Brownianos. Me gusta 🙂

Un saludo,

Alejandro

Hola Alejandro,

Quería preguntarte tu opinión sobre lo que nos están vendiendo, sobre todo los medios económicos, sobre el inminente colapso de la economía mundial.

Ya lo llevo leyendo desde hace más de un año. Que si se aproxima una recesión o peor, una depresión. Peor que la de 2008.

¿Como crees que esto nos puede afectar a nuestra cartera permanente, formada por bonos, acciones, oro y dinero?. Yo quizás tengo más en acciones. Mas o menos un 45% en acciones, un 15% en bonos, un 20% en oro y un 20% en dinero.

Gracias por todo y saludos.

Hola Jose,

Sinceramente, no tengo una opinión formada al respecto (ni quiero tenerla). Los medios no hacen más que ruido y viven de noticias desastrosas. ¿Habrá recesión/depresión? Seguro. Esa es la naturaleza de los mercados y con los tipos de interés en mínimos históricos nadie sabe lo que puede pasar ¿Cuándo llegará? Nadie lo sabe. Muchos «gurús» decían que en 2018 venía un gran colapso…y aquí estamos en 2019 sin que nada de eso haya ocurrido.

Desde hace unos meses yo he dejado de leer/escuchar/ver noticias generalistas y economía. El 99% no aportan nada. Es un consejo que da el autor libanés Nassim Nicholas Taleb en su libro «Cisne Negro» y creo que es muy recomendable. Especialmente si invertimos y queremos ser ajenos al ruido de los medios.

Sobre el comportamiento de la Cartera Permanente, precisamente está pensada para aguantar cualquier estado económico. Eso sí, Harry Browne nunca vivió un tiempo de tipos de interés ultrabajos como ahora mismo y si entráramos en recesión los bancos centrales poco recorrido tienen para bajar los tipos y activar la economía como hicieron desde 2008. Quizás en ese caso el oro actúe como valor refugio. Pero como te digo, esto son todo especulaciones. De todas formas, con una cartera permanente yo estaría tranquilo. Si tienes un % mayor de acciones que ese 25%, seguramente caiga un poco más pero tampoco debería sufrir mucho.

Un saludo,

Alejandro

La economía nipona estuvo más de 10 años con el interés al 0 en los 90 para intentar rebotar la economía y no lo consiguieron del todo. Ahora tb estan a ese nivel y todo para tener una previsión de crecimiento inferior al 1%. Moraleja: si las condiciones macroeconómicas locales y globales no soplan a tu favor, es dificil invertir la tendencia aunque esa es precisamente la tarea de los ministros de economía.

Saludos

Buenas noches!!

He prestado mucha atención a esta entrada que has hecho sobre el riesgo divisa y me gustaría comentarte mi caso personal , a ver como lo ves tu.

Tengo intención de contratar un fondo de inversión , en concreto el Morgan Stanley Investment Funds – Asia Opportunity Fund A (LU1378878430). En el banco me recomiendan cubrir la divisa , es decir contratar este mismo fondo pero la versión AH.

Viendo el gráfico histórico de rentabilidad en Morningstar se puede observar que el que va en dólares acaba dando aprox. un 10% más de rentabilidad (hay otro , un fidelity europeo que también me gusta, que incluso invirtiendo en europa da casi un 20% más de rentabilidad la versión en dólares).

En resumen , en el banco me recomiendan cubrir divisa , pero teniendo idea de dejarlo varios años , y viendo la diferencia que hay en las rentabilidades….no acabo de decidirme…¿algun consejo que me pueda hacer decidirme?

Un saludo y muchísimas gracias.

Hola César,

Poco consejo te puedo dar. Veo que se trata de un fondo de gestión activa con una comisión bastante elevada (1,90% que con los costes operacionales rondará el 2% supongo) que invierte en empresas asiáticas (ex-Japón). Sobre la rentabilidad pasada, mucho cuidado. Nunca contrates un fondo solo por estos parámetros.

En cuanto a la divisa, poco más a lo que comento en el artículo. Si el euro se deprecia respecto a las divisas asiáticas, te habría salido bien no cubrirte. Si las divisas asiáticas se deprecian o el euro se aprecia, te habrá salido mal. Esta decisióon también dependerá de tu exposición a divisa en otros fondos de tu cartera.

Por cierto, mucho cuidado con los «consejos» del banco.

Un saludo,

Alejandro

Hola Alejandro,

un artículo muy interesante, gracias por compartirlo. Yo abrí hace poco cuenta en MyInvestor, para comprar Vanguard SP500. Hice una primera aportación y compré 180€ en Vanguard U.S. 500 Stock Index Fund (ISIN: IE0002639668). Como aún quedaba algo añadí algo más para hacer otra compra, pero por ir rápido me lié y cogí el Vanguard US 500 Stock Index Inv EUR Acc (ISIN: IE0032620787) (20€)

Entiendo que en sí es el mismo fondo, pero con divisas diferentes. Mi intención es unificarlo, para evitar errores ena protaciones futuras. ¿En cuál debería centrarme?

¡Muchas gracias!

En este momento en el que parece estar apunto de cambiar la tendencia del par Euro/Dollar no te parece interesante, una vez confirmado el cambio de tendencia, usar el Vanguar Hedged sobre el Sp500 en puesto del que se suele usar?

Hola Joaquin,

Si te digo la verdad, no lo sé 🙂

Personalmente creo que la estrategia de cobertura debería ser a largo plazo. Hacer market timing del cambio EUR/USD se me antoja complicado.

Un saludo,

Alejandro

Hola Alejandro,

Como siempre increíble artículo.

¿Cual sería tu recomendación de divisa para invertir fondos vanguard a largo plazo EUR o USD? Por ejemplo en myinvestor dan las dos opciones.

Muchas gracias, un saludo.

¡Muchas gracias!

Si te refieres a la denominación del fondo, siempre EUR.

Un saludo,

Alejandro

Muchas gracias por la ayuda!

Sí, me refiero a la divisa para que se ofrece para un mismo fondo. Supongo que conviene en EUR para ahorrarte el cambio de divisa (aunque la rentabilidad en USD sea mayor). Por ejemplo:

Vanguard US 500 Stock Index Inv EUR Acc *

IE0032620787

Vanguard US 500 Stock Index Inv USD Acc *

IE0002639668

Un saludo!!

Hola Victor,

La rentabilidad de ambos productos es la misma ya que el subyacente es el mismo (SP 500) y el fondo no cubre divisa.

En este caso, solo cambia la divisa en la que está denominado el precio de cada participación (valor liquidativo). Como bien dices, si contrataras el fondo en USD se cobraría un cambio de divisa EUR/USD para poder adquirir las participaciones del fondo denominadas en USD.

Es cierto que si comparas la evolución de ambos fondos, la rentabilidad puede parecer diferente ya que el fondo USD no refleja la evolución USD/EUR. Sin embargo, en el momento que vendieses las participaciones del fondo USD, se te aplicaría el cambio USD/EUR igual que se te aplicó el cammbio EUR/USD cuando lo suscribiste.

Todo esto asumiendo que en el comercializador de tu fondo tu cuenta asociada está denominada en euros (que es lo habitual si vives en España).

Espero que haya quedado clara la diferencia.

Un saludo,

Alejandro

Muchas gracias Alejandro! Eres un grande

Hola Alejandro,

Tengo un dinero en CHF en Suiza que cobre por un trabajo allí, aunque soy residente fiscal en Espanha. , Por razones de diversificación no quiero cambiarlo todo a Euros, y quiero invertir en una cartera (50 RV, 40 RF, 10 Oro) en ETFs en el banco UBS.

En este caso debería coger la versión Hedged-CHF (o hedged-EUR) para la RF y Oro, y dejar la RV en USD??? Entiendo que el CHF es una divisa refugio (por eso quiero dejar allí parte del dinero cobrado).

Saludos y gracias por el blog