Puedes llevar una vida inversora feliz sin salir de casa

John C. Bogle

Una de las dudas frecuentes sobre la Cartera Permanente es la necesidad o no de diversificar sus activos internacionalmente. Es decir, invertir una parte de la cartera fuera de nuestro país o área económica.

Para cualquier inversor residente en la eurozona, una Cartera Permanente tradicional estaría compuesta de bonos alemanes (a corto y largo plazo), un fondo indexado o ETF de acciones europeas y oro en cualquiera de sus formas: ETF de oro, oro físico o BullionVault.

Según algunos seguidores de Harry Browne, este diseño es un error. Por un lado, consideran que el diseño original de Harry Browne estaba orientado al mercado estadounidense y no encaja bien en la idiosincrasia europea. Por otro lado, alegan que este sesgo hacia la zona euro nos obliga a renunciar a mayores retornos procedentes de otras áreas geográficas.

En este artículo analizo si la Cartera Permanente europea ha cumplido con los objetivos originales definidos por Harry Browne, comparo sus resultados con una implementación diversificada internacionalmente y estudio el comportamiento histórico de la Cartera Permanente USA para un inversor europeo.

Contenido

La Cartera Permanente según sus objetivos originales

Antes de plantearnos su diversificación internacional, debemos analizar si la Cartera Permanente europea «clásica» ha cumplido los objetivos que Harry Browne definió para la Cartera Permanente original.

Como el propio Harry Browne explica en su libro «Fail-Safe Investing», una cartera destinada a proteger los ahorros del pequeño inversor debía cumplir los siguientes requisitos:

- Seguridad: Proporcionar una rentabilidad real durante los buenos momentos (prosperidad) pero también durante los momentos duros (inflación, recesión y depresión).

- Estabilidad: Independientemente de la fase del ciclo económico, la rentabilidad de la cartera debe ser relativamente constante. Incluso en las peores circunstancias, sus caídas deben ser muy pequeñas.

- Simplicidad: Su mantenimiento debe ser tan sencillo que no te encuentres tentado en buscar una solución aún más simple.

En otras palabras, esta cartera debía ofrecer una baja volatilidad y una rentabilidad superior a la inflación con el menor número de activos posible. Con esos tres requisitos en mente se diseñó la Cartera Permanente.

A continuación analizaré dos de estos tres requisitos: la seguridad y la estabilidad.

La simplicidad ha sido excluida ya que se enfoca principalmente en la propia asignación de activos definida por Harry Browne.

Datos de referencia

Para analizar el comportamiento de la Cartera Permanente europea, he tomado como referencia sus resultados desde la entrada en vigor del euro hasta 2019 (Fuente: carterapermanente.es).

La rentabilidad de cada uno de los activos es teórica y no incluye los gastos de compra-venta ni los costes propios de los productos correspondientes.

| Acciones | Bonos | Oro | Dinero | Rentabilidad | |

|---|---|---|---|---|---|

| 1999 | 39,14% | -11,45% | 18,30% | 3,06% | 12,26% |

| 2000 | -2,55% | 14,83% | 1,28% | 3,78% | 4,34% |

| 2001 | -18,29% | 6,20% | 6,69% | 4,61% | -0,20% |

| 2002 | -33,77% | 12,69% | 4,59% | 3,32% | -3,29% |

| 2003 | 19,10% | 4,49% | 1,27% | 2,63% | 6,87% |

| 2004 | 12,67% | 14,54% | -2,95% | 2,26% | 6,63% |

| 2005 | 25,38% | 17,15% | 34,93% | 2,28% | 19,94% |

| 2006 | 21,92% | -3,15% | 11,41% | 2,71% | 8,22% |

| 2007 | 7,82% | -5,47% | 17,79% | 3,85% | 6,00% |

| 2008 | -44,85% | 22,85% | 8,09% | 4,07% | -2,46% |

| 2009 | 27,32% | -4,30% | 24,69% | 1,61% | 12,33% |

| 2010 | 2,40% | 17,11% | 37,67% | 0,77% | 14,49% |

| 2011 | -14,89% | 25,97% | 15,35% | 0,56% | 6,75% |

| 2012 | 19,31% | 8,11% | 3,66% | -0,02% | 7,77% |

| 2013 | 23,36% | -10,80% | -30,84% | -0,04% | -4,58% |

| 2014 | 4,32% | 33,27% | 13,07% | 0,12% | 12,70% |

| 2015 | 9,82% | 1,26% | -1,24% | -0,10% | 2,44% |

| 2016 | 4,37% | 14,95% | 12,73% | -0,39% | 7,92% |

| 2017 | 12,49% | -5,96% | -1,45% | -0,84% | 1,06% |

| 2018 | -12,71% | 10,68% | 3,47% | -0,72% | 0,18% |

| 2019 | 25,47% | 17,45% | 21,25% | -0,70% | 15,87% |

| Anualizada | 3,72% | 7,92% | 8,51% | 1,55% | 6,24% |

A partir de los resultados de la fuente original, he calculado algunos datos interesantes para un estudio más detallado de la cartera:

- La rentabilidad real por año

- La rentabilidad real anualizada y su volatilidad en todos los periodos de 5, 10 y 15 años

Seguridad

El primer objetivo de cualquier cartera de inversión es obtener una rentabilidad superior a la inflación. En otras palabras, conservar el poder adquisitivo de nuestros ahorros.

La inflación es un impuesto oculto que erosiona nuestro patrimonio de forma silenciosa pero efectiva. Es el interés compuesto jugando en nuestra contra.

En el periodo 1999-2019, la rentabilidad de la Cartera Permanente fue del 6,24%. Sin embargo, si le descontamos la inflación, este valor se reduce hasta el 4,12% (Fuente IPC: INE).

| Rentabilidad Nominal | IPC | Rentabilidad Real | |

|---|---|---|---|

| 1999 | 12,26% | 2,90% | 9,36% |

| 2000 | 4,34% | 4,00% | 0,34% |

| 2001 | -0,20% | 2,70% | -2,90% |

| 2002 | -3,29% | 4,00% | -7,29% |

| 2003 | 6,87% | 2,60% | 4,27% |

| 2004 | 6,63% | 3,20% | 3,43% |

| 2005 | 19,94% | 3,70% | 16,24% |

| 2006 | 8,22% | 2,70% | 5,52% |

| 2007 | 6,00% | 4,20% | 1,80% |

| 2008 | -2,46% | 1,40% | -3,86% |

| 2009 | 12,33% | 0,80% | 11,53% |

| 2010 | 14,49% | 3,00% | 11,49% |

| 2011 | 6,75% | 2,40% | 4,35% |

| 2012 | 7,77% | 2,90% | 4,87% |

| 2013 | -4,58% | 0,30% | -4,88% |

| 2014 | 12,70% | -1,00% | 13,70% |

| 2015 | 2,44% | 0,00% | 2,44% |

| 2016 | 7,92% | 1,60% | 6,32% |

| 2017 | 1,06% | 1,10% | -0,04% |

| 2018 | 0,18% | 1,20% | -1,02% |

| 2019 | 15,87% | 0,80% | 15,07% |

| Anualizada | 6,24% | 4,12% |

La inflación ha rebajado el resultado original en más de un 2%. No obstante, no solo hemos mantenido nuestro poder adquisitivo sino que ha aumentado.

Este comportamiento se repite para las 12 décadas comprendidas entre 1999 y 2019. Si reducimos el periodo de inversión hasta los 5 años, la Cartera Permanente obtuvo rentabilidades reales positivas en 16 de los 17 lustros.

Únicamente, en el periodo 2000-2004, la rentabilidad real anualizada de la cartera fue inferior a la inflación (-0,52%). Sin embargo, la pérdida de poder adquisitivo fue tan pequeña que podríamos dar el objetivo por cumplido.

Esta rentabilidad real positiva ha sido alcanzada también en todos los periodos de inversión de 10 y 15 años.

Además, en todos los periodos de inversión, la rentabilidad real media ha sido superior al 4%.

| Inicio | 5 años | 10 años | 15 años |

|---|---|---|---|

| 1999 | 0,59% | 2,49% | 3,42% |

| 2000 | -0,52% | 2,69% | 3,68% |

| 2001 | 2,45% | 3,78% | 3,83% |

| 2002 | 4,17% | 4,53% | 4,46% |

| 2003 | 6,13% | 5,82% | 4,98% |

| 2004 | 4,42% | 4,86% | 4,62% |

| 2005 | 6,01% | 5,85% | 5,36% |

| 2006 | 5,13% | 4,52% | |

| 2007 | 4,89% | 4,60% | |

| 2008 | 5,52% | 4,41% | |

| 2009 | 5,29% | 4,72% | |

| 2010 | 5,70% | 5,04% | |

| 2011 | 3,92% | ||

| 2012 | 4,31% | ||

| 2013 | 3,32% | ||

| 2014 | 4,14% | ||

| 2015 | 4,39% | ||

| Media | 4,11% | 4,44% | 4,34% |

Con una tasa de éxito del 100% para todos los periodos de 5, 10 y 15 años podemos afirmar que la Cartera Permanente europea ha cumplido con su objetivo de seguridad satisfactoriamente.

Estabilidad

El segundo objetivo de la Cartera Permanente es proporcionar rentabilidades estables a lo largo del tiempo. Es decir, que la volatilidad de la cartera sea reducida.

Su volatilidad para los periodos de inversión de 5 años fue del 1,82%. La misma volatilidad que las letras del tesoro alemán a 1 año entre 1999 y 2019.

Si ampliamos el periodo de inversión a 10 años, la volatilidad se reduce hasta un 1,04%.

Finalmente, si lo alargamos hasta los 15 años, alcanza el 0,72%.

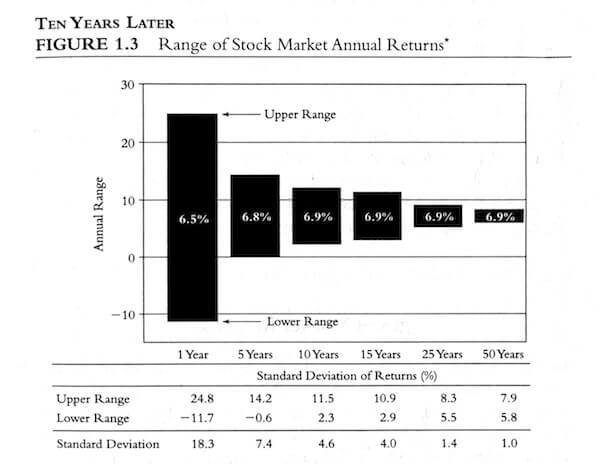

Para poner en contexto estos resultados, en la imagen inferior se muestra la rentabilidad media y la volatilidad del mercado bursátil de EEUU según el periodo de inversión.

Como se puede ver, la rentabilidad media histórica de la bolsa estadounidense ha sido un 2,5-3% superior a la Cartera Permanente europea.

En cambio, la estabilidad de resultados de la Cartera Permanente a 5 años solo es alcanzado por el mercado bursátil estadounidense a partir de los 25 años de inversión.

En resumen, también podemos confirmar que la Cartera Permanente europea ha cumplido con el requisito de estabilidad.

Diversificación mundial de la Cartera Permanente

Pese al éxito cosechado por la Cartera Permanente europea en los últimos 21 años, puede haber inversores que no se encuentren cómodos con una exposición del 100% a la zona euro.

Bien porque no auguren un gran futuro a Europa, bien porque simplemente se sientan más cómodos incorporando una pequeña diversificación internacional.

En este caso, un inversor tendría dos posibilidades:

- Seguir los consejos de Harry Browne y diseñar una cartera variable donde invirtamos en otros activos a nuestro gusto y criterio.

- Añadir cierta diversificación internacional al 25% de acciones de la cartera.

Como ya tengo un artículo donde explico qué es la cartera variable, nos centraremos en la segunda opción.

MSCI World como sustituto del MSCI EMU

Si buscamos diversificar internacionalmente la renta variable de la cartera, una de las formas más simples es a través del famoso índice MSCI World.

| ISIN | Nombre | Gastos Corrientes | ETF/Fondo |

|---|---|---|---|

| IE00B03HCZ61 | Vanguard Global Stock Index Fund | 0,18% | Fondo |

| LU0996182563 | Amundi IS MSCI World AE-C | 0,30% | Fondo |

| LU1681043599 | Amundi MSCI World UCITS ETF EUR | 0,38% | ETF |

A partir de los resultados originales de la Cartera Permanente europea, he realizado un backtesting de los últimos 21 años utilizando este índice en lugar del MSCI EMU original.

| MSCI World EUR NR | Bonos | Oro | Dinero | Total | |

|---|---|---|---|---|---|

| 1999 | 46,36% | -11,45% | 18,30% | 3,06% | 14,07% |

| 2000 | -7,31% | 14,83% | 1,28% | 3,78% | 3,15% |

| 2001 | -12,30% | 6,20% | 6,69% | 4,61% | 1,30% |

| 2002 | -32,02% | 12,69% | 4,59% | 3,32% | -2,86% |

| 2003 | 10,74% | 4,49% | 1,27% | 2,63% | 4,78% |

| 2004 | 6,46% | 14,54% | -2,95% | 2,26% | 5,08% |

| 2005 | 26,17% | 17,15% | 34,93% | 2,28% | 20,13% |

| 2006 | 7,40% | -3,15% | 11,41% | 2,71% | 4,59% |

| 2007 | -1,66% | -5,47% | 17,79% | 3,85% | 3,63% |

| 2008 | -37,64% | 22,85% | 8,09% | 4,07% | -0,66% |

| 2009 | 25,94% | -4,30% | 24,69% | 1,61% | 11,98% |

| 2010 | 19,53% | 17,11% | 37,67% | 0,77% | 18,77% |

| 2011 | -2,38% | 25,97% | 15,35% | 0,56% | 9,87% |

| 2012 | 14,05% | 8,11% | 3,66% | -0,02% | 6,45% |

| 2013 | 21,20% | -10,80% | -30,84% | -0,04% | -5,12% |

| 2014 | 19,50% | 33,27% | 13,07% | 0,12% | 16,49% |

| 2015 | 10,42% | 1,26% | -1,24% | -0,10% | 2,59% |

| 2016 | 10,73% | 14,95% | 12,73% | -0,39% | 9,50% |

| 2017 | 7,51% | -5,96% | -1,45% | -0,84% | -0,18% |

| 2018 | -4,11% | 10,68% | 3,47% | -0,72% | 2,33% |

| 2019 | 30,02% | 17,45% | 21,25% | -0,70% | 17,00% |

| Media | 5,62% | 7,92% | 8,51% | 1,55% | 6,57% |

En la tabla superior, se puede ver cómo la alta correlación entre el MSCI EMU y el MSCI World no introdujo grandes distorsiones en el comportamiento de la cartera.

Tanto la rentabilidad (+0,33%) como la volatilidad (+0,65%) aumentaron ligeramente pero nada significativo para los objetivos originales de la cartera.

Por qué no diversificar la renta fija

El motivo principal para limitar la diversificación internacional a la renta variable es que se trata del activo con más correlación entre la eurozona y el resto de países. Especialmente si nos centramos en mercados desarrollados como EEUU o Europa ex-Euro.

En el caso de la renta fija, considero la diversificación internacional peligrosa y desalineada con los principios de la Cartera Permanente.

Bonos a largo plazo

El director de los bonos a largo plazo es el tipo de interés. Si los tipos de interés suben, el precio del bono baja y viceversa.

El tipo de interés de una moneda es marcado por el banco central del país emisor según sus expectativas económicas:

- Riesgo de inflación, suben los tipos de interés

- Riesgo de deflación, bajan los tipos de interés

Al comprar bonos emitidos en divisa extranjera, nos exponemos a las decisiones de estos bancos centrales cuyas políticas monetarias pueden ser contrarias a nuestros intereses locales.

Por ejemplo, un banco central extranjero podría subir sus tipos de interés (caída del precio del bono) para luchar contra la inflación mientras nuestro país se encuentra en deflación y el banco central está bajando los tipos (aumento del precio del bono).

Es decir, nos arriesgamos a quedar desprotegidos en momentos donde los bonos deben ser nuestra mayor defensa.

Cash

El cash debe ser un activo libre de riesgo. Por ese motivo, Harry Browne recomendaba las letras del tesoro estadounidense a 1 año (T-Bills).

Los T-Bills ofrecen al inversor estadounidense la máxima calidad crediticia (escaso riesgo de crédito) y la menor volatilidad (escaso riesgo de tipo de interés).

Como inversor europeo, invertir en T-Bills implicaría asumir un riesgo divisa que aumentaría la volatilidad de un activo cuyo principal objetivo es la estabilidad.

En la imagen inferior podemos ver los rendimientos de las letras del tesoro alemán a 1 año frente a los T-Bills en dólares y euros. Para la rentabilidad de los T-Bills he tomado la rentabilidad del ETF SHV.

| Bubill 1Y | T-Bills USD | T-Bills EUR | |

|---|---|---|---|

| 1999 | 3,06% | 4,55% | 22,69% |

| 2000 | 3,78% | 5,80% | 14,47% |

| 2001 | 4,61% | 3,99% | 9,56% |

| 2002 | 3,32% | 1,51% | -14,16% |

| 2003 | 2,63% | 0,82% | -16,80% |

| 2004 | 2,26% | 1,00% | -6,23% |

| 2005 | 2,28% | 2,77% | 18,51% |

| 2006 | 2,71% | 4,55% | -6,35% |

| 2007 | 3,85% | 4,65% | -6,38% |

| 2008 | 4,07% | 2,81% | 8,74% |

| 2009 | 1,61% | 0,16% | -3,23% |

| 2010 | 0,77% | 0,12% | 7,94% |

| 2011 | 0,56% | 0,07% | 3,35% |

| 2012 | -0,02% | 0,03% | -1,91% |

| 2013 | -0,04% | 0,00% | -4,33% |

| 2014 | 0,12% | 0,00% | 13,60% |

| 2015 | -0,10% | 0,00% | 11,51% |

| 2016 | -0,39% | 0,41% | 3,71% |

| 2017 | -0,84% | 0,67% | -11,52% |

| 2018 | -0,72% | 1,72% | 6,55% |

| 2019 | -0,7% | 2,36% | 4,33% |

| Volatilidad | 1,82% | 1,90% | 10,80% |

Durante el periodo 1999-2019, la volatilidad de ambos activos en su divisa de emisión fue muy moderada (<2%). Sin embargo, al cambiar los T-Bills a euros su volatilidad aumentó desde el 1,90% hasta el 10,80%. Unos niveles de volatilidad similares al resto de activos de la Cartera Permanente.

¿Qué estrategia elijo?

Como hemos comprobado, debido al poco peso que tiene la renta variable en la Cartera Permanente (25%) y la alta correlación entre las bolsas europeas y el resto de bolsas mundiales, la diversificación internacional no ha modificado de forma significativa el comportamiento de la cartera.

Por lo tanto, diversificar esta parte de la cartera queda a gusto de las filias y fobias de cada inversor.

Para acabar, analizaré lo que considero uno de los mayores errores en la diversificación internacional de la Cartera Permanente.

El error de la Cartera Permanente USA

Como la Cartera Permanente se diseñó en Estados Unidos, algunos inversores europeos deciden implementar esta versión de la cartera.

En mi opinión, estos inversores solo prestan atención a los resultados históricos de la cartera en dólares. Sin embargo, si eres europeo y tus gastos están denominados en euros, la rentabilidad de nuestra cartera debe ser calculada en euros.

A partir de los datos proporcionados por carterapermanente.es para la rentabilidad de la cartera USA en dólares, he pasado su rentabilidad a euros (Cambio USD/EUR: Banco Central Europeo).

Tras esta conversión, vemos que en el período 1999-2019, la rentabilidad en euros (7,18%) fue casi un punto superior a la versión europea (6,24%).

| Rentabilidad USD | Rentabilidad EUR | |

|---|---|---|

| 1999 | 5,04% | 23,27% |

| 2000 | 2,28% | 10,67% |

| 2001 | -0,56% | 4,77% |

| 2002 | 5,55% | -10,75% |

| 2003 | 13,15% | -6,62% |

| 2004 | 6,71% | -0,94% |

| 2005 | 8,92% | 25,60% |

| 2006 | 10,81% | -0,74% |

| 2007 | 12,70% | 0,83% |

| 2008 | 1,18% | 7,02% |

| 2009 | 7,81% | 4,16% |

| 2010 | 13,97% | 22,86% |

| 2011 | 11,14% | 14,78% |

| 2012 | 6,43% | 4,36% |

| 2013 | 4,62% | 0,09% |

| 2014 | 9,41% | 24,29% |

| 2015 | -2,13% | 9,13% |

| 2016 | 5,61% | 9,09% |

| 2017 | 10,97% | -2,47% |

| 2018 | -1,76% | 2,91% |

| 2019 | 16,25% | 18,49% |

| Media / Volatilidad | 6,93% / 5,24% | 7,18% / 10,50% |

Si nos fijamos solo en la rentabilidad, esta versión habría sido la gran vencedora en los últimos 21 años frente a la versión europea.

Sin embargo, como vimos anteriormente, uno de los objetivos de la Cartera Permanente es tener una baja volatilidad.

En este periodo, la volatilidad de la Cartera Permanente USA en euros fue del 10,50%. El doble que su versión en dólares (5,24%) y muy superior a la versión europea (6,63%).

Este nivel de volatilidad se encuentra más próximo a una cartera Boglehead agresiva (e.g. 70% acciones / 30% bonos) que a una Cartera Permanente tal como la concibió Harry Browne.

En resumen, si eres inversor europeo y estás dispuesto a asumir niveles de volatilidad próximos o superiores al 10% con el objetivo de obtener mayores rentabilidades, considero más acertado diseñar otro tipo de cartera antes que implementar una Cartera Permanente cuya rentabilidad está a merced del riesgo divisa y su estabilidad deja mucho que desear.

Resumen y conclusiones

A día de hoy, los datos históricos refutan la teoría de que la Cartera Permanente sea válida única y exclusivamente para el inversor estadounidense.

Tanto la volatilidad como la rentabilidad real de la implementación europea satisfacen los dos requisitos originales de Harry Browne para su cartera: seguridad y estabilidad.

Diversificar el 25% de acciones a través de un índice como el MSCI World es una opción a considerar si exponernos únicamente al crecimiento de la eurozona no nos satisface por completo.

No obstante, debemos ser conscientes que en los últimos 21 años esta diversificación no ha aportado diferencias significativas en la rentabilidad total.

Por último, como inversor de la zona euro, la implementación de una Cartera Permanente USA tampoco habría sido una buena decisión. La Cartera Permanente está diseñada para ofrecer retornos estables y un riesgo divisa del 100% no ayuda a alcanzar dicho objetivo.

Buen análisis Alejandro con el que coincido al 100%! Cabe decir que el MSCI World obtiene una rentabilidad superior principalmente por el buen comportamiento histórico de la bolsa americana, pero no hay que perder de vista lo de «rentabilidades pasadas no garantizan rentabilidades futuras» y la «regresión a la media»: los próximos 25 años bien podría suceder lo contrario. En cualquier caso como bien dices con el peso que tiene la RV en la Cartera Permanente tampoco debería haber diferencias significativas.

Por otro lado, creo que el punto más débil de la implementación de Carteras Permanentes en mercados distintos al americano es el oro, ya que depende demasiado del estado del dólar. Esto es perfecto para la Cartera Permanente en dólares pero supone una distorsión para el resto, aunque parece que hasta ahora nos ha funcionado bien en nuestro caso (que el euro sea la segunda divisa más utilizada en el mundo sin duda es una ventaja).

Un placer tenerte por aquí Brownehead!

Coincido al 100% con tu valoración sobre el peso de EEUU y la regresión a la media. Cada década tiene su ganador. En la última ha sido EEUU pero anteriormente lo fueron los emergentes o Europa: ¿quién será el siguiente? Nadie lo sabe.

En cuanto al oro, totalmente cierto. Es la única pata de la cartera donde no podemos evitar el riesgo divisa. No obstante, en mi opinión, si nuestra moneda local sufriese una crisis monetaria y se depreciara fuertemente respecto al dólar, también lo haría respecto el oro por lo que deberíamos estar protegidos. Como ocurrió en 2008 con la Corona islandesa.

Un saludo,

Alejandro

Es cierto que ante una inflación local el oro nos protegería, de forma parecida a si tuviéramos una cesta de divisas extranjeras, pero no tengo claro que fuera suficiente para proteger el valor total de la cartera en términos reales (si no sube también la demanda mundial de oro). Aunque como explicabas en un artículo anterior, muy probablemente el oro físico tendría un sobreprecio importante en nuestro mercado local.

En cualquier caso creo que sigue siendo la mejor opción que tenemos ante la inflación, porque una cesta de divisas no nos serviría frente a una inflación internacional generalizada (guerra de divisas, etc.)

Enhorabuena! gran trabajo!

En cuanto al inversor europeo dispuesto a asumir niveles de volatilidad próximos o superiores al 10% con el objetivo de obtener mayores rentabilidades, ¿qué tipo de cartera consideras más acertado diseñar? ¿algo tipo pinwheel o golden butterfly?

Pues aunque no yo sigo una cartera permanente, apostaria x una diversificación global dadas las dependencias entre regiones económicas.

Con el oro no me atrevo pero si lo haría con REITS.

Cada inversor debería sentirse cómodo con su portfolio y yo personalmente prefiero apostar x el mundo entero con peso importante de mi moneda

Buenas! Me parece muy buena entrada aunque añadiría varios matices.

Cuando Brown compuso la cartera permanente las compañías no eran tan globales, eran más locales. A día de hoy no existe una cartera europea sin riesgo divisa, practicamente todas las compañías que forman parte del MSCI EMU generan beneficios internacionales.

Por poner varios ejemplos: Telefónica, Viscofan, Inditex, Santander, etc… Todos ellos tienen un considerable riesgo divisa. Es un grave error creer que por invertir en Europa no estamos expuestos a riesgo divisa, si lo estamos.

Es diferente el concepto en renta fija ya que los flujos generados no son internacionales, son únicos y se producen en la divisa de origen. Este hecho hace que en un entorno de tipos en mínimos históricos incluir bonos americanos sin divisa cubierta sea una locura. El retorno si no está la divisa cubierta vendrá más por el performance de la divisa que por el propio bono. En cambio con el coste de cobertura también en mínimos (0,7% anual) podemos tener exposición a la renta fija de referencia (la americana) sin riesgo divisa, algo en mi opinión más que aconsejable.

Respecto a las políticas divergentes de los bancos centrales es un imposible. Actualmente en una economía global las políticas de bancos centrales son bastante similares, existen divergencias pero la correlación de los bonos americanos y alemanes es practicamente uno. Cuando Browne escribió sus libros la correlación era de 0,5 aproximadamente, porque la economía era mucho más cerrada. A día de hoy en espacios mensuales la correlación supera el 0,9. Este hecho tiene mucho sentido ya que entre monedas de referencia como son el euro y el dólar no se permite que se deprecien en exceso la una contra la otra (para no desajustar en exceso la balanza de pagos) por lo que es muy improbable que tengan formas de moverse diferentes la deuda de ambos países.

Por último decir que los bonos de referencia por seguridad (alemania y USA entre ellos) se benefician del «flight to quality» en momentos de shock en los mercados, por lo que este hecho también incrementa su correlación en gran medida.

Por último añadir que una cartera permanente local hoy en día sigue teniendo riesgo divisa (compañías europeas son globales y el oro tiene exposición parcial a otras divisas) además de tener mayor riesgo sistemático.

Hola Carlos,

Lo primero, muchas gracias por tu comentario.

Está claro que en una economía global las empresas que componen los índices en los que invertimos están expuestas a riesgo divisa por su expansión internacional. Precisamente, este es uno de los argumentos de Bogle en su libro «Common Sense on Mutual Funds» para no invertir internacionalmente. Sin embargo ahí hablamos de riesgo divisa en las cuentas de resultados de las empresas. Otra cosa es el riesgo divisa de nuestra cartera relativa a su cotización y a la evolución de su rentabilidad. Este era el segundo motivo por el que Bogle desaconsejaba la inversión internacional.

En cuanto a la imposible divergencia de las políticas de bancos centrales no estoy de acuerdo. Al menos en el corto plazo. El ejemplo lo tenemos en la última crisis de 2008. Mientras EEUU se lanzó a inundar de liquidez tan pronto como comenzó la crisis, Europa se mantuvo con los tipos al 1% varios años y no comenzaría su QE particular hasta el año 2015. Si bien a largo plazo las políticas pueden converger, a corto plazo se producen divergencias que afectarán a la volatilidad y rentabilidad de la cartera.

Entiendo que defiendas estas ideas porque son precisamente las que vosotros aplicáis en vuestro fondo. Buscáis aportar un valor adicional a una cartera cuya implementación básica se puede llevar a cabo con 4 ETFs. En este caso, añadiendo los bonos USA cubiertos por divisa o la deuda a corto plazo corporativa (como lleváis en el cash).

Finalmente, siguiendo el tercer objetivo de la Cartera Permanente (simplicidad), considero que ese extra de complejidad aporta poco valor para la implementación de un pequeño inersor (a quien Harry Browne se dirigía) e ignora los principios fundamentales de la cartera: simplicidad, seguridad, estabilidad y, sobre todo, ningún market timing.

Un saludo,

Alejandro

Buenas Alejandro, comento sobre tus puntos:

1)Lo importante de una empresa no es en que moneda esté denominada. Si esto fuese así el performance de un ADR sería diferente al de la acción original (y no lo es) permitiendo este hecho realizar arbitraje.

Lo importante en una acción es los flujos de caja que genera, ya que el valor de la acción no es más que un descuento de flujos futuros a valor presente. Este hecho provoca que los flujos internacionales que genera una empresa europea tengan total incidencia en el valor de una acción. Por lo tanto no existe una exposición a Europa sin riesgo divisa.

Hay numerosos ejemplos, los que cito son solo unos pocos. La incidencia de la exposición a emergentes de Telefónica ha pesado infinitamente en la cotización ya que ha reducido sus beneficios enormemente y ha aminorado el valor de sus activos. El reflejo del riesgo divisa pesa en la cotización al ser un descuento de flujos.

2)La incidencia en los precios de los bonos no solo se debe a la política de los bancos centrales. Los bancos centrales actúan a posteriori para controlar inflación (entre otros puntos) y mercado laboral (en el caso americano). A pesar de la divergencia que comentas en 2008, la correlación entre 2008 y 2010 fue de 0,86 entre el bono americano a 10 años y el bono alemán a 10 años. La rentabilidad fue de 5,7% vs 8% y las volatilidades (con divisa cubierta) equivalentes.

3)Es un hecho matemático demostrado que la diversificación entre activos de correlación positiva menor a 0,8 reduce el riesgo sistemático. Por lo que una cartera global ha generado rentabilidades similares a la europea con menor riesgo sistemático.

Saludos.

Hola de nuevo Carlos,

1) Sobre la renta variable, aceptando que los precios de cotización están íntimamente ligados a la diversificación internacional y sus flujos de caja. Si las empresas europeas ya están diversificadas internacionalmente, cuáles sería el motivo de diversificar aún más con empresas mundiales. ¿No sería suficiente con su propia internacionalización?

2) En cuanto a los bonos, si hoy arrancases una cartera permanente y no la volvieses a mirar en 10 años, ¿dejarías el asset allocation dividido entre bono americano y bono alemán con divisa cubierta? ¿O te replantearías esta posición?

Un saludo

Hola Alejandro,

1)Es sencillo, la exposición de las empresas europeas es global.

¿Por qué cerrarse solo a las empresas europeas en una economía global?

Estaríamos dando por sentado que las empresas europeas son mejores que las internacionales. Nosotros creemos en el equilibrio.

Por otro lado no hay otra forma de ver una acción como los flujos de caja que genera, como accionista es nuestro interés (generar beneficios)

2)Sería irrealizable esta tesis ya que la cobertura es algo que hay que renovar periódicamente (en nuestro caso será en diciembre).

Lo que si será de aquí a 10 años será un Asset 50/50 entre el bono de referencia en cuanto a seguridad mundial (americano) con el bono Alemán.

Saludos.

Reformulo la segunda pregunta, ¿mantendrías ese AA 50/50 bonos americanos/alemanes (suponiendo que se mantuviesen como los bonos más seguros) independientemente del coste divisa?

Claro, el coste de divisa depende (entre muchos otros factores) del diferencial de tipos de interés.

Cuando el coste de cobertura estaba por encima de su media (sobre el 2% pre-covid) el diferencial de rentabilidad entre el bono americano y alemán también era sustancialmente mayor.

Por lo tanto un mayor coste del hedge va ligado a un mayor yield y por contra, un menor coste del hedge va ligado a un menor yield. En el caso de la renta fija la relación es directa, en el caso de la renta variable no.

Gracias por tu respuesta Carlos. Honestamente nunca he utilizado coberturas y desconozco su funcionamiento.

Respecto el debate inicial, excluyendo la diversificación de la renta variable que ya en el artículo explico que me parece factible y pensando en el pequeño inversor conservador que se monta su Cartera Permanente por su simplicidad y busca proteger sus ahorros, no acabo de ver el gran beneficio que le puede suponer vuestra estrategia de bono alemán/USA con cobertura de divisa.

Otra cosa es el caso de un fondo de inversión como el vuestro donde esta estrategia pueda ser diferenciadora y, quizás, aporte un extra de rentabilidad sin mayor volatilidad.

No obstante, para cerrar, espero que en vuestra web utilicéis como benchmark una cartera permanente europea «clásica». Así demostraréis ese valor añadido 😉

Un saludo,

Alejandro

Gracias por el debate Alejandro, siempre interesante!

En el tema de la renta fija AAA el beneficio sería tener menor riesgo.

Historicamente el bono Alemán no tenía el riesgo que tiene actualmente, la sensibilidad a subidas de tipos es máxima ya que la duración actual es máxima (nunca ha estado en estos niveles)

Por ponerte dos ejemplos reales de bonos que cotizan en la actualidad:

Alemania 2050: una subida en la yield del 3% (perfectamente posible) impactaría en una caida del 60%

USA 2049: una subida en la yield del 3% impactaría en una caida del 43%.

Como ves la diferencia en cuanto a riesgo es gigantesca.

En cambio ante bajadas de tipos del 1% (partimos de que es imposible que el bono Alemán se vaya al -3% anual ya que descapitalizaría a los bancos que son los principales tenedores de deuda con el BCE) la rentabilidad del bono alemán sería del 23% y del americano del 21%.

Para mi este ejemplo demuestra que el riesgo es totalmente asimétrico.

Por otro lado lo de la cartera permanente euro me parece muy buena idea y lo haremos! Estamos trabajando en como poner cartera en tiempo real (aún no sabemos) así que en cuanto sea posible lo implantaremos.

Saludos!

Mmm, diría que el bono alemán tendría que revalorizarse bastante más bajando los tipos un punto, mínimo un 30% que es su duración actual (más porque la curva es convexa, no recta). En cualquier caso comparar una subida de 3 puntos con una bajada de 1 es bastante arbitrario, si igualamos el cambio vemos que precisamente la asimetría es a favor de la bajada de tipos (que una cosa sea más o menos probable ya entra dentro del campo especulatorio pero puestos a quebrar, si todos los préstamos suben 3 puntos muchas empresas y países no podrán asumir esos costes de financiación).

Buenas brownhead, es correcto lo que comentas con salvedades.

La convexidad no es lineal por lo que se produce mayor movimiento en la parte de más movimiento de la curva, ante cambios del 1% el impacto es menor.

Por otro lado las rentabilidades asumían que el cambio se daba dentro de un año (para ambas) ya que asumirlo ahora sería algo irreal. Si haces el ejercicio de asumirlo ahora la diferencia sería +35% vs +28% sigue sin haber una gran diferencia.

Respecto al segundo punto sobre si es viable una caída del 3% en la yield de los bonos alemanes. La respuesta es que asumir que no puede suceder no es algo especulativo , lo contrario, asumir que puede suceder sería lo especulativo. Explicó porque.

Los principales tenedores de deuda son los bancos u aseguradoras ya que la deuda gubernamental no consume capital para los ratios de solvencia.

Teniendo en cuenta el ROE actual de los bancos debido a la situación de los tipos si les aplicas un -3% anual a su balance los introduces en una situación cercana a la quiebra técnica.

Por otro lado el gran tenedor por encima de los bancos es el BCE que imprime dinero pero a costa de contribución de los europeos (nada es gratis) si la deuda en vez de ser a las yields actuales (ya le perjudican) fuese un 3% abajo pondría en una situación complicada a la zona euro. Es por ello que las yields de los bonos tienen límite , debido a que (hablando de memoria) más del 70% está en las manos que comento.

Por lo tanto la conclusión es que simular una subida de un 3% y una caída de un 1% no es algo arbitrario, es algo de sentido común.

Si partimos de que la historia no está para romperse y por ello la CP funciona, una situación de tipos al 3% es habitual y común y al -3% no ha existido (a mayores de los motivos ya citados)

Saludos

No entiendo, para un bono de 30 años que la bajada de tipos se produzca en un año o en un mes no es significativo, la curva es prácticamente la misma.

Sobre el punto 2, ¿Cuál es ese límite que comentas? No hace mucho la mayoría pensaba que era el 0%…

No sé si Harry Browne llegó a imaginarse la posibilidad de que los tipos llegaran algún día a los niveles actuales, pero cuando propuso la Cartera Permanente la gente ya pensaba que era una locura comprar bonos de largo plazo 😀

Hola de nuevo Brownhead.

El problema es que el gráfico de bonos de portfoliocharts no es válido del todo. Cada bono es un mundo, por su cupón, convexidad, duración de Macaulay, etc… simplificarlo a una curva donde plasmar el impacto de tipos sobre bonos es algo aproximado.

En este caso yo te estoy hablando de bonos reales, no simulados. Por lo que a las matrices de sensibilidad que tenemos hechas sobre bonos reales (son ladders desde 2030 hasta 2050) sí que les influye que se suban tipos un año después, o dos o tres, el impacto es muy diferente ya que todas las características del bono varían con el tiempo. No solo varía la duración si no también su convexidad, la cual en un bono de cupón cero es máxima y conforme pasa el tiempo se va ajustando.

Por lo que los números que te arrojaba son sobre bonos reales.

El límite que comento va en línea con lo que menciono. El grave daño que causaría a la banca y al propio BCE. La banca vive del margen de intermediación que está en mínimos históricos por lo que su ROE también está en mínimos, llevarlo aún más abajo causaría una situación de estrés sin precedentes. Viendo la cotización de la banca europea podemos hacernos una idea del severo impacto que la situación de tipos actual está teniendo.

Gran parte del capital de la banca está invertido en bonos gubernamentales por lo comentado que no computa negativamente para los coeficientes de solvencia. Este hecho es muy importante ya que el propio BCE tiene límite en cuanto a la inyección monetaria, ese límite estaría en llevar los tipos tan abajo que la propia banca no podría invertir en ellos (por lo comentado de la deuda que tienen en balance y que tienen que reinvertir)

Teniendo en cuenta este punto; es fácil entender que si hay límite en los tipos de interés, ya que los principales tenedores de deuda gubernamental no podrían asumir unos tipos del -3%. Si la banca apenas sobrevive en un entorno de tipos del 0% imagina en -3%.

Otra forma de verlo es el spread entre un bono benchmark y su bono ligado a inflación, el cual sería un proxy de la inflación esperada (ya prácticamente en el cero) por lo cual ese sería otro límite.

Por el otro lado los principales beneficiados de subidas de tipos serían los bancos (a pesar de llevar bonos en balance) ya que su margen de intermediación se ensancharía obteniendo ROEs muy superiores a los actuales. El beneficio generado podría reinvertirse a los nuevos tipos compensando de esta forma las pérdidas.

Dicho esto ya podríamos entrar en los efectos inflacionarios de la política monetaria de los bancos centrales en el largo plazo. El propio Brown dedica un libro de 400 páginas (escrito en el 78) a este punto (new profits from the monetary crisis)

El mercado de renta fija es el que más dinero mueve en el mundo desde hace décadas (mucho más que el de renta variable) por lo que cuando Brown escribió sus libros ya era un mercado con un volumen inmenso.

Hola otra vez 🙂

No sabía que en portfoliocharts hay esos gráficos, de hecho no he mirado ninguno pero creo que un bono de cupón cero y 30 años de duración no puede revalorizarse solo un 23% si en un año su yield pasa al -1%. Con toda humildad diría que hay algún error en vuestras matrices o en su interpretación.

Sobre lo otro, un análisis muy interesante pero sigue sin saber cuál es ese límite (y me interesa mucho conocer la cifra ;)).

Un saludo y disculpa por meterme donde no me llaman, pero los bonos son posiblemente la parte que más me fascina de la Cartera Permanente, ¡no dejan de sorprendernos!

Buenas Brownhead,

Lo decía porque clickeando sobre tu nick me lleva a la web de carterapermanente (por cierto una web con contenido de mucha calidad).

En esta web hay un gráfico de portfolio charts que mide el impacto de movimientos de tipos. A eso es a lo que me refiero que es bastante “abstracto” ya que cada bono tiene unas peculiaridades muy diferentes a otros y la convexidad no depende únicamente del vencimiento.

Respecto a la cifra es imposible decir un número exacto (esa sería la tarea de los gurús). Lo que podemos ver es que estando el índice bancario en mínimos históricos con caídas en los principales bancos europeos de más del 70%, el límite no debe estar muy lejos (más bien parece que está aquí)

Si nos metemos en las cuentas financieras de los bancos podemos sacar la misma conclusión.

Coincido contigo en que los bonos es lo que más sorprende, también porque es lo más complejo. Pero siguiendo las premisas de Brown sobre los efectos de las políticas monetarias tan expansivas donde M1 crece muy por encima de su media, deberíamos tener mucho cuidado con nuestra exposición a los mismos.

Respecto a esto hay un punto muy importante, no es lo mismo un movimiento de tipos de 5% a 16% como tuvo lugar en los 70 que un movimiento de 0% a +3%. Aquí entran en juego conceptos propios de la renta fija como la tasa de reinversión de los cupones, pero el impacto es significativamente mayor. Por eso comento que estamos en terreno “inexplorado”

Gracias por el debate Brownhead, muy interesante.

Saludos!

Hola, hablais solo de los bancos en el impacto de las subidas y bajadas de tipos pero también juega el impacto en las finanzas públicas de los países de la eurozona, tal y como van a quedar las finanzas publicas post-crisis del covid, los impactos de subidas de tipos aún seran más dolorosos que antes, si en la anterior crisis con volúmenes de deuda cerca de la mitad de los actuales el sistema se rompió en el 4% euribor, ahora dudo mucho que pueda tener una subida del 3%…al final es como una cuerda y cada uno tira por un lado, esperemos que no se rompa la cuerda, pero subidas de tipos del 3% provocarían esa rotura, incluso antes de ese 3%, con lo cual despues de llegar al punto de dolor estalla otra crisis y los tipos vuelven a bajar rápidamente volviendo a revalorizar nuestros bonos. Es especulación si, pero tambien sentido comun, doble deuda de los estados provoca que no se puedan subir los tipos como antes…y curiosamente todos estamos siguiendo el modelo japonés donde los tipos han quedado en letargo para el largo plazo. Para mi forma de verlo diversificar o no entre bonos usa y bonos europeos pues no aportara mucha diferencia

ya que además hablamos de un 12,5% de la cartera pero bueno si no tiene un coste de gestion relevante no está de mas. Saludos.

Buenas Jordi, ya tenemos esa subida, el futuro es incierto…

¿Posible error tipográfico en el siguiente párrafo? (décadas-lustros)

«Este comportamiento se repite para las 12 décadas comprendidas entre 1999 y 2019. Si reducimos el periodo de inversión hasta los 5 años, la Cartera Permanente obtuvo rentabilidades reales positivas en 16 de los 17 lustros.»

Fenomenal artículo. He llegado de la mano de un amigo y me sumergeré en todo el blog muy gratamente. Gracias por compartir tus trabajadas ideas.

Hola Francisco,

Entre 1999 y 2019 hay 12 décadas: 1999-2008, 2000-2009…hasta 2010-2019.

En cambio en ese mismo periodo de tiempo hay 17 lustros: 1999-2003, 2000-2004, 2001-2005…hasta 2014-2019

¡Me alegra que te haya gustado tanto el artículo como el blog y muchas gracias por participar!

Un saludo,

Alejandro

Hola Alejandro.

Magnífico artículo que, desde mis débiles conocimientos, creo que está sólidamente fundamentado (tengo pendiente la lectura de los comentarios, lo mismo me hacen cambiar de idea). ¡Enhorabuena, creo que ayudará a mucha gente!

Me gustaría aportar un pequeñísimo granito de arena indicándote lo que en mi opinión podría ser un «error casi tipográfico». En este párrafo: «Por ejemplo, un banco central extranjero podría subir sus tipos de interés (caída del precio del bono) para luchar contra la inflación mientras nuestro país se encuentra en deflación y el banco central está subiendo los tipos (aumento del precio del bono).», yo creo que esta última frase: «…se encuentra en deflación y el banco central está SUBIENDO los tipos (aumento del precio del bono)», ese «SUBIENDO» debería ser «BAJANDO». Sólo cambia esa palabra, el sentido de la frase y del párrafo es correcto (por eso decía que es «casi un error tipográfico).

Tampoco te fíes mucho de mí, analízalo y a ver qué te parece.

Muchas gracias.

Salud!

Hola Godo,

Muchas gracias por la corrección. Efectivamente, había una error y debía ser «bajando» en lugar de «subiendo». Lo acabo de corregir.

Un saludo,

Alejandro