«La pregunta no es a qué edad me quiero retirar sino con qué ingresos»

George Foreman

A estas alturas del año, las entidades bancarias nos bombardean con publicidad para contratar un plan de pensiones. Con semejante cantidad de publicidad, seguramente te habrás preguntado si realmente merece la pena contratar uno. Además, si eres inversor pasivo como yo, te habrás planteado la contratación de un plan de pensiones indexado.

Para escribir el artículo de hoy, he decidido despojarme de mis prejuicios hacia los planes de pensiones y los he analizado escuchando tanto a partidarios como a detractores.

Finalmente, he llegado a una lista de ventajas y desventajas sobre la inversión en planes de pensiones que espero que te sirve de ayuda en la elección (o no) de este vehículo de inversión para tu futuro.

Contenido

Por qué NO debes contratar un plan de pensiones

Fiscalidad del rescate

Una de las mayores críticas que se hacen a los planes de pensiones es su fiscalidad en el momento del rescate. Pero, ¿cuál es la diferencia fiscal en este aspecto entre los planes de pensiones y los fondos de inversión?

- Fondos de inversión: Se tributa según el impuesto al ahorro por las plusvalías generadas (beneficios).

- Planes de pensiones: Se tributa según el el impuesto general por todo el patrimonio que rescatemos del plan. Esto es totalmente injusto. Si bien es correcto que el rescate de las aportaciones tributen según el impuesto general (como veremos más tarde, lo habíamos desgravado anteriormente), es ilógico que la rentabilidad generada tribute también por el mismo tipo general. En su lugar, estas plusvalías deberían gravarse según el impuesto al ahorro (como los fondos).

| Impuesto general (desde 2016) | ||

|---|---|---|

| Desde | Hasta | Tipo |

| 0 | 12.450€ | 19% |

| 12.450€ | 20.200€ | 24% |

| 20.200€ | 35.200€ | 30% |

| 35.200€ | 60.000€ | 37% |

| 60.000€ | 45% | |

| Tramo de la base del ahorro 2023 | Tipo impositivo |

|---|---|

| Hasta 6.000€ | 19% |

| De 6.000€ hasta 50.000€ | 21% |

| De 50.000€ hasta 200.000€ | 23% |

| De 200.000€ hasta 300.000€ | 27% |

| Más de 300.000€ | 28% |

Como se puede ver en las tablas superiores, los tipos del impuesto general son muy superiores a los del impuesto al ahorro. Por lo tanto, ¿es la fiscalidad en el rescate de los planes de pensiones tan mala como dicen? Pues dependerá principalmente de dos factores: La evolución del impuesto general y de la tasa de reemplazo.

Evolución del impuesto general

Cuando hacemos aportaciones a un plan de pensiones, diferimos el pago del IRPF al momento del rescate del plan. Por lo tanto, si el IRPF que pagamos a día de hoy es menor que el IRPF que pagaremos cuando nos jubilemos, un fondo de inversiones habría sido un mejor vehículo de inversión. Sin embargo, en el caso de que el IRPF que pagaremos en el futuro rescate es igual o menor al IRPF actual, el plan de pensiones habrá sido una elección acertada.

La evolución del impuesto general que pagaremos en el futuro dependerá de tres factores:

- Desarrollo de nuestra carrera profesional. Cuanto mejor nos vaya, mayor será nuestro salario, mayor será nuestra cotización (si trabajamos por cuenta ajena) y mayor será la pensión pública a la que tendremos derecho.

- Futuras modificaciones del IRPF. Dependiendo de cómo le vaya al país y de la ideología del partido político en el poder, los impuestos que pagaremos aumentarán o disminuirán.

- Tasa de reemplazo. Se conoce como “tasa de reemplazo” o “tasa de reposición” al valor de nuestra pensión pública en comparación con nuestro último sueldo antes de jubilarnos.

De estos tres factores, sólo podemos utilizar uno de ellos como herramienta de cálculo para nuestra jubilación: la tasa de reemplazo.

Evolución de la tasa de reemplazo

En la actualidad, la tasa de reemplazo neta (descontados los impuestos) en España se sitúa entorno al 82% según datos de la OCDE [Estudio]. Por lo tanto, si a día de hoy gozamos de un buen sueldo y estamos cerca de la jubilación, disfrutaremos de la pensión máxima [Detalle] y estaremos en un tramo medio-alto del impuesto general. En ese caso, la fiscalidad del plan de pensiones podría no ser tan buena ya que el rescate del plan podría hacernos incluso subir nuestra escala impositiva.

No obstante, las perspectivas para los próximos años sobre la tasa de reemplazo no son muy optimistas. Por ejemplo, para el año 2053 la Comisión Europea estima que la tasa de reemplazo neta se reducirá en 10 puntos desde el año 2013. [Informe Semestral 11/2016]. Con una tasa de reemplazo más baja, es lógico pensar que el tipo impositivo que pagaremos será menor y el rescate de la pensión no será tan perjudicial para nuestro bolsillo.

Iliquidez

Otro de los principales inconveniente de los planes de pensiones es su iliquidez. Mientras que en los fondos de inversión puedes disponer de tu dinero en cualquier momento, los planes de pensiones limitan su retirada a ciertas situaciones excepcionales. Aunque este aspecto es muy negativo, hay dos casos excepcionales especialmente interesantes para aquellas personas en busca de la independencia financiera.

Paro de larga duración

En el caso de que quedes en el paro y agotes las ayudas al desempleo, la ley actual te permite rescatar tu plan de pensiones sin penalización alguna. Además, como los planes de pensiones tributan según el impuesto general y no tienes ninguna otra fuente de ingresos, podrás rescatar el plan en forma de renta hasta el mínimo exento del IRPF [Detalle]. En este caso, el rescate irá íntegro a tu bolsillo sin pagar un euro a Hacienda.

Han pasado 10 años desde la primera aportación al plan

A finales del año 2014, una de las novedades introducidas en el rescate de los planes de pensiones fue la capacidad de recuperar nuestro dinero pasados 10 años desde la primera aportación [Noticia]. Sin embargo, esta ventana de liquidez era válida a partir del 1 de Enero de 2015 y limitada únicamente a cada nueva aportación. Es decir, en el año 2025 tendríamos derecho a rescatar el dinero aportado en 2015, en el año 2026 al aportado en 2016, etc.

Una de las novedades que puede traer la próxima reforma de los planes de pensiones es precisamente la eliminación de este límite [Noticia]. Por lo tanto, si tu idea es «jubilarte» anticipadamente y te quedan 10 años para alcanzar ese ansiado día, la contratación de un plan de pensiones es una opción que debes considerar.

Herencia

Los planes de pensiones pueden parecer un buen vehículo de inversión a la hora de heredar ya que están exentos del impuesto de sucesiones. Sin embargo, dependiendo de la Comunidad Autónoma en la que resida la persona fallecida, los fondos de inversión pueden ser un vehículo más apropiado que los planes de pensiones.

Sí, los fondos de inversión tributan según el impuesto de sucesiones. No obstante, la bonificación del impuesto puede llegar hasta un 99% según de la Comunidad Autónoma donde se aplique.

En este punto, los planes de pensiones siguen siendo ganadores ya que 0 es menor que el 1% de cualquier cantidad. Pero hay un detalle legislativo que mucha gente no conoce y puede marcar la diferencia: La plusvalía del muerto.

¿Qué es la plusvalía del muerto?

Cuando una persona fallece, los fondos de inversión se incluyen dentro de la masa hereditaria y se tributa según el impuesto de sucesiones. Pero, ¿qué ocurre con las plusvalías generadas por esos fondos heredados? Quedan exentas de pagar IRPF (art. 33.3.b de la Ley del IRPF).

Podríamos decir que el contador de plusvalías del fondo se vuelve a poner a 0. Por lo tanto, cuando en un futuro queramos rescatar el dinero del fondo, únicamente tributaremos por las plusvalías generadas desde el momento de la herencia.

Comisiones

Desde mi punto de vista, uno de los mayores inconvenientes de los planes de pensiones indexados son sus comisiones. Mientras que una cartera de fondos indexados hecha por nosotros mismos puede tener unas comisiones medias del 0,3-0,4%, el plan de pensiones indexado más barato del mercado nos cargará unas comisiones del 0,6% aproximadamente.

| Vehículo de inversión | Producto | Comisiones |

|---|---|---|

| Planes de pensiones | Indexa Más Rentabilidad Acciones | 0,60% (Fuente: Indexa Capital) |

| Fondo de inversión | Vanguard Global Stock Index Fund "Inv" | 0,30% (Fuente: Morningstar) |

En la tabla superior podemos ver las diferencias de comisiones entre invertir en un fondo indexado 100% renta variable mundial como el Amundi MSCI World y un plan de pensiones similar como el Indexa Más Rentabilidad Acciones PP de Indexa Capital.

Entre otros aspectos, la comisión superior del plan de pensiones es un peaje que debemos pagar por las operaciones que el gestor automatizado efectuará por nosotros. Por ejemplo, el rebalanceo de los activos.

Por último, debemos tener en cuenta que la rentabilidad de un plan de pensiones indexado siempre será menor que la rentabilidad de una cartera indexada hecha por nosotros con los mismos productos.

Riesgo político

La gestión de las pensiones es un tema político de mucho calado en la mayoría de los países. Según la ideología del partido político en el poder su evolución irá hacia un sentido o hacia otro.

Mientras que los fondos de inversión se ven como un instrumento de ahorro meramente privado. Los planes de pensiones son vistos por muchos políticos como el demonio, un ejemplo de anti-solidaridad. No es la primera vez que los planes de pensiones privados son total o parcialmente nacionalizados por los gobiernos: Argentina en 2008 [Noticia] o Portugal en 2011 [Noticia] son algunos ejemplos.

Lógicamente, en España no ha habido hasta el momento ninguna propuesta en este sentido (ya que sería tremendamente impopular). No obstante, sí que han aparecido propuestas orientadas a suprimir los beneficios fiscales de los planes de pensiones [Programa Podemos 2015]. Este tipo de medidas provocaría la muerte de facto de los planes de pensiones ya que desaparecería el mayor incentivo para invertir en este vehículo.

Por qué SÍ debes contratar un plan de pensiones

Visión a largo plazo

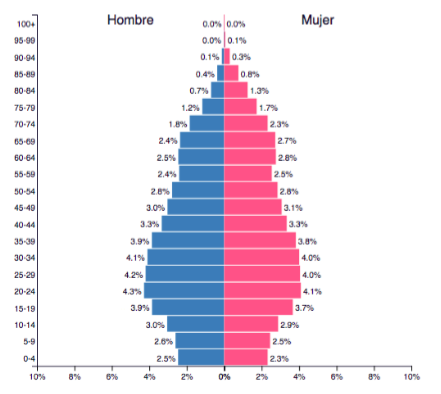

Esta es la ventaja principal de los planes de pensiones. Incentivan el ahorro a largo plazo. Las pensiones públicas necesitan un reforma urgente y no parece que nuestros políticos estén muy por la labor. La pirámide poblacional lleva camino de invertirse y el ratio trabajador/pensionista se acerca peligrosamente al 1:1. En este escenario, el ahorro a largo plazo es en una prioridad.

Si eres una persona a la que le cuesta pensar en el largo plazo y siempre estás tentado a romper la hucha de los ahorros para darte cualquier capricho, los planes de pensiones son tu vehículo.

Desgravación del IRPF en las aportaciones

Los planes de pensiones son atractivos fiscalmente porque los primeros 8.000€ (o el 30% de los rendimientos netos del trabajo) que aportemos están libres de impuestos [Detalle].

Esta desgravación no es automática sino que la obtendremos en la Declaración de la Renta del año posterior a nuestras aportaciones. Por lo tanto, para beneficiarse realmente de esta fiscalidad, lo más importante es reinvertir las devoluciones que nos haga Hacienda cada año. A largo plazo la diferencia de rentabilidad puede ser muy grande. Veámoslo con un ejemplo:

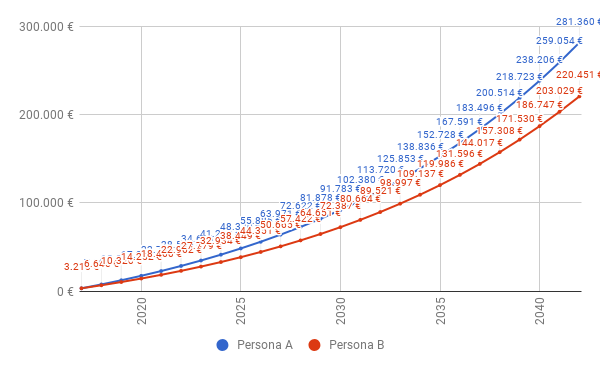

Tenemos dos personas A y B. Ambas tributan a un tipo marginal del 30% y aportan a su plan de pensiones 3.000€ durante 25 años. La persona A reinvierte la devolución que le hace Hacienda cada año (900€) y la persona B no.

Suponiendo que los tipos impositivos se mantienen constantes durante 25 años, podemos ver en la tabla inferior el resultado de cada inversión. Por un lado, la persona A ha alcanzado un patrimonio de 281.360€. Por otro lado, el patrimonio de la persona B ha alcanzado los 220.451€. Es decir, una diferencia de rentabilidad total del 27,62%. Casi nada.

Exención del impuesto de patrimonio

Aunque es una ventaja menor respecto a los fondos de inversión, es necesario destacar que el dinero ahorrado en planes de pensiones no se tiene en cuenta en el cálculo para tributar por el impuesto del patrimonio. Digo que esta ventaja es menor ya que el patrimonio necesario para pagar este impuesto, a día de hoy, es de 700.000€ (aunque varía según la Comunidad Autónoma) [Detalle].

Esta cantidad te puede parecer muy alta si estás lejos de jubilarte. Sin embargo, dependiendo de tu capacidad de ahorro, podría ser una cantidad alcanzable cuando estés cerca de la jubilación. Quién sabe.

Eres autónomo

La pensión pública futura es un incógnita. Sin embargo, hay una parte de la población cuya pensión seguramente sea muy baja. Los autónomos.

Una práctica habitual entre los autónomos es pagar la cotización mínima a la Seguridad Social. La consecuencia es una pensión extremadamente baja (entre 380€ y 760€ al mes según los años cotizados). Si lo calculamos de forma anual, tendremos unos ingresos entre 5.320€ y 10.640€. Es decir, estaremos exentos de tributar por IRPF ya que no alcanzaremos el mínimo exento (a estos ingresos habría que restarle el mínimo personal y familiar).

Con una futura jubilación tan reducida y exenta de IRPF, es prácticamente obligatoria la contratación de un plan de pensiones.

Resumen y conclusiones

Hemos visto que existen importantes diferencias tanto fiscales como operativas entre los fondos de inversión y los planes de pensiones. En unos casos, los fondos de inversión salen ganando. En otros, ganan los planes de pensiones. Además, muchos de los escenarios planteados dependen de acontecimientos que se escapan de nuestro alcance.

Sabemos que para hacer frente a la incertidumbre no hay mejor estrategia que la diversificación.Tanto de los activos en los que invertimos como de las entidades con las que trabajamos. No obstante, hasta la redacción de este artículo había un tipo de diversificación que no había considerado en mi cartera. La diversificación en vehículos de inversión.

Por lo tanto, si tras haber analizado las ventajas y desventajas de los planes de pensiones no estás seguro sobre cuál es el mejor vehículo de inversión para ti, lo más sensato que puedes hacer es diversificar tu patrimonio entre fondos de inversión y planes de pensiones. Así ganarás seguro.

En el próximo artículo veremos cuál es la oferta de planes de pensiones actual y qué alternativas indexadas tenemos a nuestra disposición.

Y tú, ¿tienes contratado un plan de pensiones? ¿Es indexado o de gestión activa? ¿Es tu único vehículo de inversión a largo plazo o diversificas con otros productos)? No dudes en dejar tu opinión en los comentarios 😉

Última actualización: 20 de Diciembre de 2018

Buenas a mí me pasó igual nunca había pensado en tener un plan de pensiones pero me abrieron los ojos, creo que es una buena opción está diversificación, actualmente tengo 33% en plan pensiones indexado y 66% cartera pasiva hecha por mi. El plan de pensiones lo veo como dices tú porque es seguro que nos pagarán menos jubilación y será beneficioso en esas circunstancias de menos ingresos en un futuro que tristemente será lo que nos pase a la mayoría, lo que me devuelvan de Hacienda he pensado hacer lo que comentas, reinvertirlo como si fueran dividendos

Hola Quenoteloinviertan

Me ha gustado mucho el artículo. Es necesario que la gente como tú que difunde cultura financiera vea a los planes de pensiones como una opción más y una opción interesante en muchos casos y no como al enemigo, o que ni siquiera se planteen su estudio.

Por añadir algo e invitar a tus lectores a que se planteen invertir en un plan de pensiones me gustaría incidir un poco más en la tasa de sustitución, las pensiones que cobraremos en el futuro.

En España actualmente tenemos una tasa de sustitución excepcionalmente alta en el entorno de la Unión Europeta. En 2013 teníamos un 79%, lo que es un 36,5% más que la media de la Uninón, una auténtica barbaridad.

En 2060 la Comisión Europea calcula que en España tengamos una tasa de sustitución de 48,6%. Es decir, en ese año la media de las pensiones será la mitad del último salario en activo… si esa predicción se cumple (y se cumplirá) quizá tributar mucho por nuestra pequeña pensión ya no sea una opción tan probable por mucho que la completemos con el rescate de nuestro PP.

Por otra lado, es verdad que los indexados por ahora tienen una comisión muy alta para ser gestión pasiva. Pero con el paso del tiempo y según estos vehículos ganen volumen seguramente la diferencia esta comisión adelgace.

Un saludo y felicidades por el blog 😉

Se me olvidó añadir el estudio de la Comisión Europea.

https://ec.europa.eu/info/sites/info/files/european-semester_thematic-factsheet_adequacy-sustainability-pensions_en.pdf

Lo interesante está en la página 13

Hola Marcos!

Antes de nada, darte las gracias a tí por el debate del otro día en Rankia y los fantásticos vídeos que subes a Youtube. Ellos fueron la semillita para analizar más a fondo los PP 😉

Sobre la tasa de sustitución, fue una de las partes del artículo que más tiempo me llevó. Había escuchado a Rallo hace tiempo hablar sobre la futura tasa de sustitución del 50% y a tí el otro día en el debate también.

Tras investigar al respecto llegué al informe «Pensiones at Glance 2017» de la OCDE que incluyo en el artículo donde diferencian tasa de sustitución bruta y tasa de sustitución neta (acabo de aclararlo en la entrada). Como bien dices, la tasa de sustitución bruta era del 79% en 2013 según la Comisión Europea y del 72% en 2016 según los últimos datos de la OCDE.

En el artículo preferí mencionar la tasa de sustitución neta ya que me parece más significativa. Sin embargo, estoy de acuerdo en que las estimaciones son extraordinariamente optimistas. Sin ir más lejos, la tasa de reemplazo neta actual es del 82% y la estimación de la Comisión Europea para el año 2053 es del 86,8% (para un salario medio y una carrera laboral de 40 años) :S

Por último, con tu permiso añado al artículo este informe semestral de la Comisión ya que está más detallado que el resumen que había puesto yo.

Un saludo!

Buenos días,

se me ocurre que quizás nuestra tasa de sustitución es tan alta porque nuestros salarios son muy bajos comparados al resto de Europa, y si aplicásemos la media europea tendríamos a mucha más gente de la que ya la hay viviendo por debajo del umbral de la pobreza. Yo creo que habría que ir a salarios más dignos y mayores cotizaciones pero no me preguntes cómo…

Excelente artículo Alejandro, me gustaría haberlo escrito yo 😜!

Este año he empezado a invertir en un Plan de Pensiones (concretamente el de Indexa Capital) ya que me he dado cuenta que puede ser altamente beneficioso para mí.

Espero que poco a poco la gente deje de demonizarlos y se den cuenta que les puede salir muy a cuenta utilizar este vehículo de inversión.

Ya tengo ganas de leer la segunda parte. Sigue así!

Un saludo,

Guillem

Muchas gracias Guillem!

Vi que el otro día publicaste tu cartera, me fijé en ese pequeño porcentaje que tenías en PP y me salió una pequeña sonrisa 😀

La segunda parte espero publicarla antes de que acabe el año por que la tengo bastante centrada (por lo menos en la cabeza jejeje)

Un abrazo!

Buenas, yo no descartaria a los planes de pensiones de gestoras value que este año han sobrepasado con facilidad el 10% y el de indexa creo que se ha quedado en 9%

Hola Roberto!

Aprovecho y te contesto aquí también al comentario anterior. Sobre la distribución FI/PP, en mi caso estoy todavía estudiando como repartirlo.

Respecto a las gestoras value, es algo que también estoy planteando añadir a mi cartera a medio plazo y en un porcentaje pequeño (10-20%). Más que por la rentabilidad pasada, porque opino que sí existen gestores que pueden batir al mercado a largo plazo (aunque son contadas excepciones). Además, si hablamos de PP, las comisiones de estos planes son más beneficiosos que los FI equivalentes. Sin embargo, como te digo será un porcentaje muy pequeño de la cartera. El core será pasivo por principios 🙂

Como siempre muy interesante tu artículo.

Yo destino un pequeño porcentaje de mi inversión a planes. Aunque mi sueldo es normalito lo considero interesante como un seguro contra el paro. De todas formas, como las pensiones del futuro serán míseras, al rescatar como renta tras la jubilación no creo que resulte perjudicial.

Destino mitad a Indexa y mitad a Cobas. Aportaciones mensuales.

Lo que me preocupa un poco es que leí hace unos días algo sobre la nacionalización de planes en Portugal. Sucedió en 2011 y curiosamente no se habló de ello en España, supongo que no interesaba. Esto crea inseguridad, al tratarse de otro país de la UE da un poco de respeto el tema, quién sabe si no llegaremos a eso en España.

Hola Maria!

La nacionalización de las pensiones en Portugal también me sorprendió a mí cuando lo leí. Aunque fue una nacionalización parcial(solo a los trabajadores de la banca), no deja de ser sorprendente y nos debe poner en alerta de que estas cosas pasan.

Un saludo!

Tranquilos, no habrá nacionalización de los planes de pensiones. Nuestros eficaces y excelentes profesionales «políticos», que lógicamente piensan en el bienestar de los ciudadanos no harán nada por dos motivos.

1) La población cada vez vive más y el progresivo envejecimiento de la población es una realidad. Y esta población Vota, y va a ser un número considerable.

2) La más importante, nuestros eficaces políticos (que casualidad) todos tienen planes de pensiones privados y públicos (aportaciones p. ej Congreso y Senado a sus miembros); no se van a quedar sin ese pastel.

Hola Pepe!

Creo que la nacionalización de planes de pensiones privados es muy improbable (aunque todo puede pasar). Veo mucho más factible la reducción/eliminación de la deducción fiscal en las aportaciones. Esto perjudicaría principalmente a la gente joven y sería algo bastante populista ya que «solo tienen planes de pensiones privados los ricos». En las últimas negociaciones de prespuepuestos, Podemos volvió a sacar este tema y no se pusieron ni colorados.

Un saludo

Hola Alejandro,

Instructivo articulo que viene a confirmar junto con lo que ya había leído mi acertada decisión de no optar por este vehículo de inversión.

Saludos

Enhorabuena por el post, así como la parte II, excepcional trabajo!!!

Quería aprovechar la oportunidad para hacerte una pregunta sobre un comentario que expones:

Dices que “un plan de pensiones siempre tendrá menor rentabilidad que una cartera con los mismos elementos que el plan, pero hecha por nosotros mismos”. Mi pregunta es acerca del motivo, y si éste es las comisiones a las que hay que hacer frente, o existe algún otro factor a tener en cuenta.

Mil gracias por tus aclaraciones, y felicidades por tus magníficas entradas al blog.

Un saludo

Muchas gracias Ignacio!

Sobre tu pregunta, efectivamente se trata de un problema de comisiones. Los planes de pensiones indexados más baratos rondan unos gastos corrientes del 0,8% aproximadamente. En cambio, una cartera de fondos indexados estará en torno al 0,3-0,5%.

Un saludo

Hola, gracias por las interesantes aportaciones.

En cuanto a la diferente rentabilidad pp/fi, aparte de las comisiones, he oído decir que sin tener en cuenta las comisiones, la rentabilidad de un pp con composición de cartera idéntica al fi correspondiente, siempre seria superior porque el pp no pagaría el impuesto de sociedades y el fi si.

La verdad es que nunca lo entendí muy bien y siento no poder aportar la referencia. No si habrá alguien que tenga la amabilidad de aclarar este tema. Saludos.

Buenas baratario,

Si te soy sincero, nunca había oido lo que comentas.

Lo que sí es cierto es que entre un PP y un FI idénticos, el PP será más rentable si reinviertes la deducción del IRPF que te hará Hacienda todos los años.

Ante la misma de cantidad dinero bruto, cobrado, podrás invertir más dinero neto con los PP gracias a esa deducción del IRPF que menciono en el articulo.

Un saludo,

Alejandro

http://www.inverco.es/28/31/35

Muchas gracias por tus respuestas. En el enlace (al final) veras que los pp tienen exenciones fiscales, como 0% en sociedades. Si buscas para los fi solo algunos como las sicav i immobiliarios tienen sociedades reducido al 1%, pero la mayoria no. A esto me refiero. No se si alguien podria aclararlo.

¡Gracias por el enlace!

Desconocía esta ventaja fiscal de los planes de pensiones. Revisando la Ley del Impuesto de Sociedades, efectivamente en el artículo 29.5 se dice que los fondos de pensiones tributarán al tipo 0 (https://www.boe.es/buscar/act.php?id=BOE-A-2014-12328&tn=1&p=20180704#a29).

En cuanto los FI, tributan al 1% en el Impuesto de Sociedades al igual que las SICAV siempre y cuando tengan al menos 100 partícipes (en el caso de las SICAV, 100 accionistas).

Está todo bien explicado en el artículo 29.4 del Impuesto de Sociedades (https://www.boe.es/buscar/act.php?id=BOE-A-2014-12328&tn=1&p=20180704#a29) y en el 5.4 y 9.4 de la Ley de Instituciones de Inversión Colectiva (https://www.boe.es/buscar/act.php?id=BOE-A-2003-20331&tn=1&p=20150729#a5)

Gracias por la info!

Un saludo,

Alejandro

Por cierto, en cuanto al riesgo político que mencionas de los pp, a mi me parece que un elemento de tranquilidad al respecto es que un tipo concreto de personas situadas en la franja de altos ingresos laborales, como son los políticos de alto nivel, acostumbran a tener (con buen criterio ya que sus altos tipos marginales les permiten maximizar los beneficios fiscales) mucho dinero invertido en pp, según aparece en sus declaraciones de bienes. En principio hay que esperar a que se lo pensaran dos veces antes de nacionalizar su propio «pan».

Esto que comentas es cierto. Hace unos meses se publicó que Pedro Sánchez tenia unos 90.000€ en planes de pensiones y, como bien dices, más gente dijo que el riesgo politico era más bien bajo.

En cambio, personalmente me extrañaria que politicos como Iglesias o Monedero tuvieran dinero en los planes de pensiones con todo lo que los han criticado. El mismo Errejón tuiteó hace un tiempo sobre «los intereses de la banca para vender PP privados».

Hola de nuevo,

Añado comparativa de los fondos ING e Indexa en cuanto a rentabilidad:

INDEXA MAS RENTABILIDAD ACCIONES: 5,10%

INDEXA MAS RENTABILIDAD BONOS: -2,31%

NARANJA STANDARD & POORS 500: 11,90%

Según estos datos NARANJA STANDARD & POORS 500 machaca a los fondos de Indexa.

Por otra parte el riesgo que toma es mayor, pero no tanto como yo me pensaba:

INDEXA MAS RENTABILIDAD ACCIONES: 7,47%

INDEXA MAS RENTABILIDAD BONOS: 1,84%

NARANJA STANDARD & POORS 500: 8,83%

Así que tienendo en cuenta estos datos, creo que NARANJA STANDARD & POORS 500 es con mucho mejor que los otros fondos, por ahora… aunque esto puede cambiar… Eso si, no tiene ningún mérito porque por parte de la gestora porque sólo replica un índice, y no lo hace muy bien porque siempre apunta ligeramente por debajo de este.

Recuerda Jose, rentabilidades pasadas no garantizan rentabilidades futuras. Si quieres apostar por la economía USA, creo que sería mucho más rentable hacerlo a través de un FI indexado de bajo coste (aunque habría que hacer cuentas con el ahorro y reinversión del IRPF desgravado por el plan).

Un saludo,

Alejandro

Si buscas tu independencis financiera podrias rescstar tu pp en otro pais con menos impuestos ? .

En teoria los mayores costes de gestion se compensarian con la reinversion de la desgravacion en el irpf ?

Hola Fernando,

Según el portal jubilaciondefuturo.es, si España tiene un convenio de doble imposición con el país con el otro país, deberás pagar tus impuestos en tu país de residencia.

Por ejemplo, en Portugal los residentes no habituales tienen 10 años de exención de impuestos por rentas procedentes del extranjero (por ejemplo, un plan de pensiones). Para ser declarado «residente no habitual» tienes que ser extranjero y pasar, al menos, 183 días en suelo luso.

Un saludo,

Alejandro

Buenos dias, muy interesante el artículo. En mi caso particular y creo que en el de muchas de las personas que han leído el artículo, lo que nos interesaría aportar al plan de pensiones sería aquella parte de nuestro salario a la que se le aplicara el tipo impositivo del 37%. Mi pregunta es si es posible averiguar este dato consultando la declaración de la Renta y en este caso que casílla es la que habría que mirar.

Muchas gracias!

Hola Juan,

El tema de la desgravación fiscal no es tan complejo. Si tu tramo marginal (el último tramo del IRPF que te afecta) es el del 37%, todo lo que aportes al PP se desgravará a ese tipo (hasta un máximo de 8.000€ o el 30% de los rendimientos netos del trabajo. Te lo explico con un ejemplo:

Tienes un salario bruto de 35.200€, por lo tanto, estás en el tramo marginal del 37%. Ahora aportas a tu PP 5000€. En la declaración de la renta del siguiente año te deberán devolver 37% * 5000€ = 1850€.

Espero que ahora quede más claro.

Un saludo,

Alejandro

HOla, creo que no es tan sencillo, va por tramos, me devolverían lo que exceda de 35200 el 37%, lo que no exceda devolverían un 30% entiendo. Y al salario bruto hay que hacerle reducciones, si estás casado, tienes hijos, reducciones autonómicas…no es tan sencillo, supongo que lo mejor será ir probando con el programa de la renta haciendo simulaciones.

Muchas gracias!

Hola Juan,

Es como te digo. Así se calcula la cantidad a desgravar de tu base imponible. Es tan sencillo como eso. Otra cosa es calcular cuál es tu base imponible. de eso dependerá tu estado civil, hijos, etc como tú comentas. Pero el cálculo de la desgravación de las aportaciones es ese.

Aquí te dejo una web del BBVA donde puedes calcular cuánto desgravas según tu marginal y la cantidad aportada. La operación de la calculadora es simplemente multiplicar el marginal por la cantidad aportada como he explicado en el comentario anterior.

https://www.bbva.es/particulares/ahorro-inversion/planes-de-pensiones/cuanto-desgrava.jsp

Un saludo,

Alejandro

Hola, no entiendo este comentario?

Por último, debemos tener en cuenta que la rentabilidad de un plan de pensiones indexado siempre será menor que la rentabilidad de una cartera indexada hecha por nosotros con los mismos productos.

Hola Alberto,

¿Qué comentario en concreto no entiendes?

Es cierto que la rentabilidad de una cartera de fondos autogestionada con los mismos productos siempre será mayor.

No obstante, también hay que tener en cuenta que en la cartera de fondos inviertes el neto de tu renta mientras que en el plan de pensiones puedes invertir el neto (si reinviertes la devolución de Hacienda). Por lo que, a misma renta bruta, el interés compuesto se aplica sobre una mayor cantidad de dinero en el plan de pensiones que en la cartera de fondos.

Un saludo,

Alejandro

Aunque es posible que esté equivocado, yo los cálculos los hago de otra forma:

Supongamos para simplificar que el tipo máximo está en el 50% y hago una única aportación al fondo de 8.000 euros 20 años antes de la jubilación.

Tras hacer la aportación Hacienda me devolvería 4.000 euros. Por tanto, podríamos decir que como de los 8.000 euros invertidos solo he puesto en realidad 4.000, los otros 4.000 son de Hacienda que entra como «socio» en la inversión al 50%

Supongamos que pasados los 20 años la inversión se ha multiplicado por 3. El total de la inversion ascendería a 24.000 euros, y en el peor de los casos si mi tipo impositivo fuese también del 50% pagaría a Hacienda 12.000 euros, que es su parte porque era mi «socio» al 50%

Cual es la ventaja?

Al final he invertido 4.000 euros y obtengo 12.000 netos. Si hubiese metido los 4.000 euros en un fondo de inversion, no obtendría 12.000 netos, pues tendría que tributar al 20% por los 8.000 de beneficio.

No se si estoy equivocado, pero si lo estoy me gustaría que me explicaseis el porqué.

Yo lo veo igual que tú.

Imaginemos que nuestro tipo marginal del IRPF sea del 37%. Eso significa que de los ultimos 8000€ de salario bruto, hacienda se lleva casi 3000€ (2960€) y a nosotros nos deja solo 5000€. Eso lo inviertes en un Fondo de Inversión, y tras varios años ha generado unos intereses, pogamos por ejemplo que sean el doble del capital, unos 10.000€. Al rescartar el FI Hacienda se lleva pongamos un 20%. Con lo cual cobras tus 5000€ más el 80% de los 10.000€, total 13.000€.

Ahora bien, si tenemos un PP, Hacienda no se lleva esos 3000€, con lo cual nosotros tenemos en vez de 5000€ unos 8000€ para invertir. Los metemos en el PP, y a la hora de jubilarnos, si se han multiplicado igual que el FI, tendremos unos intereses de 16.000€. Al rescartarlos en forma de rentas, suponiendo que jubilados cobremos lo mismo que en activo (mucho suponer) y por tanto nuestro tipo marginal del IRPF siga siendo del 37%, Hacienda se lleva un 37% de los 8.000€ iniciales, es decir nos deja con los 5.000€, y también se lleva un 37% (en vez del 20%) de los intereses, con lo que nos deja en intereses unos 10.080€. Total a cobrar 15.080€ que es mucho más que los 13.000€ del caso anterior.

La diferencia está en que esos 2960€ que nos devuelve Hacienda (y que nos cobrará al final a la hora de jubilarnos) están generando más intereses, que precisamente son el 37% de la parte de los intereses totales, por lo que tener un PP es como tener un Fondo de Inversión con un capital inicial igual pero donde no se le aplica impuestos a los intereses que genera ese capital inicial.

Totalmente de acuerdo Arqus.

Otra cosa sería tener en cuenta las consideraciones que hace Alejandro respecto a que las comisiones de los PP son superiores a las de los FI en un 0,5% aprox., lo cual afectaría sobre todo a las aportaciones mas antiguas.

Hola Manuel

Dándole una vuelta a tus números, lo que veo es que lo justo para comparar ambas inversiones de forma equitativa, se tiene que invertir la misma cantidad en ambas. Esto es, para el FI, tienes que invertir los mismos 8.000€ que metiste en el PP.

En el caso del PP, recuperas 4.000€ al año siguiente de Hacienda.

Los 8.000€ iniciales tienen 2 beneficios:

– 4.000€ recuperados de Hacienda al primer año

– 12.000€ al final del periodo

16.000€ en total, duplicando así la inversión.

Sin embargo, para la misma inversión en FI, tus 8.000€ iniciales se triplican a 24.000€, y tributas a un menor % por los beneficios, que son (24.000 – 8.000) 16.000€. Suponiendo un 25%, estamos en que de los 8.000€ invertidos, obtenemos 20.000€.

Espero que aclare la duda.

Hola a todos,

Lo primero, quiero recalcar que el principal beneficio de los PP es la desgravación del IRPF a tipo marginal y su correspondiente reinversión para aprovechar el interés compuesto de ese dinero «gratis» que nos está dando Hacienda (ojo a las comillas de «gratis» porque en realidad es un diferimiento de impuestos).

Además, este efecto se ve aún más claro si invertimos todos los años en el PP ya que la cantidad de dinero gratis cada vez es mayor y, a largo plazo, la diferencia es enorme. Precisamente, los PP están pensados como vehículos de ahorro a largo plazo sobre los que se hagan aportaciones a lo largo de toda la vida laboral. De esta forma aprovecharemos al máximo esos beneficios fiscales (a cambio de la correspondiente iliquidez).

No obstante, para simplificar los cálculos vamos a suponer que se hace una única aportación al PP y al FI

Voy a dar el siguiente ejemplo:

– Sueldo anual bruto = 22.000€ (sueldo medio INE)

– Tipo marginal 2019 = 30%

– Aportación anual del sueldo neto = 4000€

– Desgravación PP = 4000€ x 0,30% = 1200€

FASE DE ACUMULACIÓN

Caso PP:

Para simplificar los cálculos, vamos a suponer que cada año hacemos una única aportación que incluye la aportación anual del sueldo neto + desgravación (4000 + 1200 = 5200€)

Si dejamos esta inversión durante 20 años con un rentabilidad del PP del 6% obtenemos un capital final de 16.677,11€.

Caso FI:

Para un fondo de inversión, solo podemos invertir el neto (4000€). A cambio, vamos a ser un poco más generosos con la rentabilidad del FI ya que podemos encontrar fondos indexados con unos costes del 0,35% pero un PP no lo encontraremos por debajo del 0,80% aprox. Así que suponemos una rentabilidad del FI del 6,5%.

Esos 4.000€ compran 400 participaciones de un fondo cuya participación vale en este momento 10€. Esto es importante para calcular los impuestos del rescate.

Si dejamos esta inversión durante 20 años a una rentabilidad anual del 6,5%, tenemos un capital final de 14.094,59€.

Como vemos, antes de comenzar a retirar el dinero, tenemos en nuestro PP 2.582,53€ más que en el FI.

FASE DE RETIRO

Lo primero que debemos tener claro en la fase de retiro, es que la forma fiscalmente eficiente de rescatar un PP es en forma de renta. No en forma de capital. Por lo tanto, si comparamos un PP y un FI, debemos compararlos ambos suponiendo que vamos a utilizarlos como un vehículo de rentas. Si queremos ahorrar para luego sacar todo de golpe, el PP no es nuestro vehículo.

Una vez que tenemos claro esto, llegamos a la política-ficción. Decidir si el PP o el FI han sido un buen instrumento dependerá de dos factores:

1. La evolución de las pensiones públicas

Mi creencia es que la tasa de sustitución de las pensiones en España va a converger hacia la media de la OCDE. Es decir, un tasa de sustitución aproximada del 60%. Como digo, esto es política-ficción. Si el sistema de reparto se convierte en un sistema asistencialista (misma pensión para todos pero más baja a complementar con ahorro privado), esta tasa de sustitución puede ser aún menor. Especialmente para los salarios más altos. Si se mantiene el sistema contributivo, quizás se mantengan pensiones mayores. Eso sí, a cambio de mayores impuestos/cotizaciones. Es decir, menor margen para el ahorro privado.

Asumamos la tasa de sustitución del 60% y un último salario de 22.000€. En este caso, nuestra pensión pública será de 13.200€.

2. La evolución de los tipos impositivos de la base general y del ahorro

Una vez que asumimos nuestra pensión de 13.200€, saber si nos ha merecido la pena invertir en el PP dependerá de los tipos impositivos de la base general (por la que tributa el PP) y del ahorro (por la que tributa el FI).

Si la base general se mantiene como está ahora mismo, con 13.200€ de pensión estaremos en un tipo marginal del 24%. En este caso, podremos sacar anualmente 1.000€ de nuestro PP a ese tipo marginal del 24%. Si aplicamos esta misma estrategia todos los años, podemos calcular el valor neto de nuestro PP. Solo habrá que aplicar ese 24% a los 16.677,11€ que teníamos inicialmente en el PP y tendremos un capital neto de 12.674,61€

En el caso del FI, supongamos que decidimos retirar todos los años la misma cantidad de 1.000€.

El cálculo de la tributación de los FI en forma de renta es complicado ya que se aplica la regla FIFO (First in, First Out). Según esta regla, si hoy vendo 1.000€ de mi FI, el beneficio se calculará con la diferencia entre el precio de las participaciones hoy y el precio de compra de las primeras participaciones del FI. Por lo tanto, no pagaré los mismos impuestos cada año. Dependerá del valor de la participación en el momento de la venta (hoy) y del momento de la compra (cuando hiciste las aportaciones).

Para simplificar vamos a asumir que todos los años pago la misma cantidad de impuestos. Ahora viene la parte “especial” del cálculo de los impuestos del FI.

A día de hoy, nuestro FI vale 14,094,59€. Es decir, cada participación en el momento del reembolso cuesta 35,23€ (14.094,59€ / 400 participaciones).

Si vendemos 1.000€ del fondo, deberemos vender 28,38 participaciones a 35,23€ (precio actual). Para conocer los impuestos a pagar, deberemos calcular el beneficio de venta de esas 28,38 participaciones.

En la fase de acumulación compramos esas 28,38 participaciones a 10€ = 283,8€

En la fase de retiro vendemos esas 28,38 participaciones a 35,23€ = 1000€

Beneficio = 1000-283,8 = 716,2€

Impuestos = 716,2€ x 19% = 136,07€

Por lo tanto, si rescatamos 1.000€, estamos pagando unos impuestos del 13,60% (136,07€/1000€). Si aplicamos este tipo impositivo a todo nuestro FI, tendremos un capital neto de 12177,72€.

Bajo este escenario descrito, el PP sale vencedor ya que el capital neto(12,674,61) es mayor que el del fi (12.177,72).

No obstante, hay que recalcar varias cuestiones de este resultado:

1. Estamos realizando una única aportación al PP y FI por lo que no aprovechamos a lo largo de los años las ventajas fiscales del PP (como deberíamos)

2. He utilizado los tipos impositivos actuales. Estos resultados cambiarán muchos según evolucionen los tipos de la base general y el ahorro. Si aumentan los tipos al ahorro perjudicarán a los FI y si aumentan los tipos de la base general perjudicarán al PP.

3. He simplificado el rescate del FI. Al realizar un rescate en forma de renta, aplicando la fórmula FIFO, la tributación del fondo variará de un año a otro.

Espero que haya quedado clara la respuesta 🙂

Un saludo,

Alejandro

Hola Diego

En mi ejemplo había propuesto invertir 4000 en el FI porque es lo que invierto de mi bolsillo en el PP (salvo el primer año que invierto 8000).

Ahora tú para igualar propones invertir 8000 euros durante 20 años en el FI mientras que en el PP esos 8000 solo se invertirían 1 año, pues a partir del segundo año serían solo 4000 debido a la devolución.

Lo justo a mi juicio para comparar las 2 inversiones sería invertir a partir del segundo año los 4000 que me ha devuelto Hacienda en un FI. De esta forma el capital propio invertido en ambas alternativas durante los 20 años del plazo de la inversión sería de 8000 euros. Si hacemos esto los números volverán a dar clara ventaja al PP pues son prácticamente iguales a los que expuse en el primer ejemplo.

Hola Alejandro,

Otro gran artículo, muy informativo y detallado, sobre un tema que creo a mucha gente le genera confusión.

Sin embargo, después de todo tu análisis sigo sin poder ver las razones por las que se podría preferir un PP a una inversión en FI.

Solamente puedo entender la ventaja a nivel operativo:

– Evitando que por tentaciones «cortoplacistas» el usuario saque el dinero antes de la jubilación

– Simplificando las aportaciones periódicas sin invertir tiempo en rebalancear, etc

Pero no consigo ver el resto de beneficios.

Respecto a las deducciones fiscales, aunque te beneficien en el momento de la aportación, se te cobran al rescatar, a mayor porcentaje que un fondo de inversión y sobre el rescate total.

Y además, las comisiones como indicas son mayores en PP.

Si comparamos la rentabilidad total sobre lo invertido, creo que no hay duda que resulta más rentable gestionar una cartera de fondos.

Por favor, si pudieras darme tu opinión al respecto, y también responder al mensaje anterior de Manuel, que me ha descuadrado un poco en cuanto a su forma de plantear la inversión en PP.

Saludos,

Diego

Buenas, opino como Diego, el plan de pensiones en el momento de reuperalo se suma a tus ingresos por jubilacion pir lo que es provable que subas de escalon del irpf y se perdera ese beneficio que comwntas sobre el FI.

Saludos