Comprar deuda pública vuelve a estar de moda (Noticia).

Durante muchos años, la deuda pública fue un activo de inversión con relativa popularidad entre los españoles como alternativa a los tradicionales depósitos.

Sin embargo, desde la aparición de los tipos de interés negativos, esta inversión perdió todo atractivo…hasta finales del año pasado.

En los últimos meses, las subidas de tipos de interés junto al fin del programa de compras de deuda pública por parte del BCE, ha provocado un continuo incremento de su rendimiento en todos los países de la zona Euro.

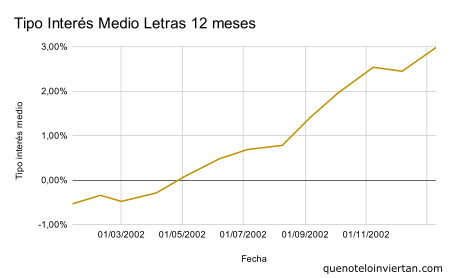

La imagen inferior muestra cómo ha aumentado la rentabilidad de las letras a 12 meses desde comienzos del 2022.

En un año hemos pasado de rentabilidades negativas (-0,534%) a rentabilidades cercanas al 3% en la subasta del pasado 10 de enero de 2023.

Este aumento de la rentabilidad ha hecho que muchas personas vuelvan a estar interesadas en comprar este activo. Sin embargo, la mayoría desconocen cómo incluirlo en su cartera.

En este artículo vamos a ver en detalle qué es la deuda pública, que tipos de valores existen y cómo adquirir deuda pública española participando en la subasta del Tesoro Público.

Contenido

¿Qué es la deuda pública?

Los Estados tienen dos modos de financiación: los impuestos y la deuda.

Los impuestos no ofrecen una fuente de ingresos inmediata ya que se van recaudando a lo largo del año.

Por lo tanto, para obtener financiación inmediata, necesitan emitir deuda que será adquirida por grandes y pequeños inversores.

En el caso del Estado español, el Tesoro Público es la institución responsable de emitir y gestionar las emisiones de deuda.

Tipos de valores de deuda

El Tesoro Público emite tres valores de deuda: las letras del Tesoro, los bonos y las obligaciones del Estado.

Entre todas las características comunes de estos valores, debemos destacar dos:

- Valor nominal: Importe que pagará el emisor de la deuda en el momento del vencimiento. Todos los valores emitidos por el Tesoro tienen un nominal de 1000€.

- Mecanismo de colocación de la deuda: Los valores se colocan entre los inversores a través de una subasta accesible para todo tipo de inversores.

Sus principales diferencias son: el plazo de vencimiento y el modo de remuneración al inversor.

- Letras del Tesoro

- Vencimiento: 3, 6, 9, 12 y 18 meses

- Remuneración: Emisión al descuento

- Bonos del Estado

- Vencimiento: 2, 3 y 5 años

- Remuneración: Cupón periódico

- Obligaciones del Estado

- Vencimiento: 10, 15 y 30 años

- Remuneración: Cupón periódico

Tanto los bonos como las obligaciones del Estado tienen su versión ligada a la inflación.

De los dos modos de remuneración, vamos a detenernos en la emisión al descuento ya que es el más desconocido para muchos pequeños inversores.

En la emisión al descuento, compramos la deuda a un precio inferior al precio nominal (en este caso, 1.000€) y a vencimiento se paga ese nominal.

Por ejemplo, si compramos una letra del Tesoro a 12 meses por 980€, a vencimiento el Tesoro nos devolverá 1.000€.

Esto es así en un escenario económico “normal”.

En los últimos años, las letras no se emitían con descuento sino con prima (se pagaba más que el nominal) por lo que su rentabilidad final era negativa.

¿Cómo comprar deuda pública?

Para comprar deuda pública, un pequeño inversor tiene tres opciones:

- Comprar nuevas emisiones en la subasta del Tesoro

- Adquirir en el mercado secundario valores de deuda ya emitidos

- Invertir en fondos de inversión de deuda pública conocidos como FondTesoro

En este artículo vamos a centrarnos en la opción más desconocida: comprar deuda pública en la subasta del Tesoro.

La subasta del Tesoro

La subasta del Tesoro es el mercado primario de deuda pública.

Es decir, es donde el Tesoro Público coloca sus emisiones de deuda entre los inversores.

¿Cómo funciona la subasta del Tesoro?

La subasta del Tesoro combina el sistema de subasta holandés de precio único con la subasta convencional de precios múltiples.

Para participar en la subasta deberemos elegir entre dos tipos de ofertas:

- Oferta competitiva: realizaremos una oferta en el momento de suscribirnos a la subasta. Esta oferta tendrá un nominal y una rentabilidad (en el caso de las letras del Tesoro) o un precio como porcentaje del nominal (en el caso de los bonos y obligaciones del Estado). Según el resultado de la subasta, corremos el riesgo de que nuestra petición sea rechazada.

- Oferta no competitiva: no realizamos ninguna oferta. Simplemente aceptamos el tipo de interés medio ponderado de todas las ofertas aceptadas. En el caso de que este tipo de interés resulte negativo, la petición será rechazada.

Una vez se ha cerrado el periodo de aceptación de ofertas para la subasta, el procedimiento es el siguiente:

- Se toman las ofertas competitivas de mayor a menor precio hasta alcanzar el volumen de emisión deseado por el Tesoro. Si no se alcanza el volumen de emisión, el Tesoro limitará las ofertas aceptas según el precio máximo aceptado.

- El precio de la última oferta aceptada define el precio marginal. A partir del precio marginal se calcula el tipo de interés marginal. Las ofertas aceptadas a este tipo de interés obtienen la mayor rentabilidad de la subasta.

- Entre todas las ofertas aceptadas se calcula el precio medio ponderado (PMP) según el volumen de adjudicación de cada oferta. A partir del PMP se obtiene el tipo de interés medio ponderado. Este tipo de interés representa el menor tipo de interés de la subasta y es al que se adjudican las peticiones no competitivas.

- Las ofertas competitivas aceptadas se adjudican al menor valor entre el PMP y el precio ofertado.

Este procedimiento es igual tanto para las letras como para los bonos y obligaciones excepto que, en el caso de las letras, las ofertas se realizan según una rentabilidad y no un precio.

Entendiendo los resultados de una subasta

Una vez que ya sabemos cómo funciona la subasta de deuda pública y conocemos sus conceptos más importantes, vamos a entender el resultado de una subasta.

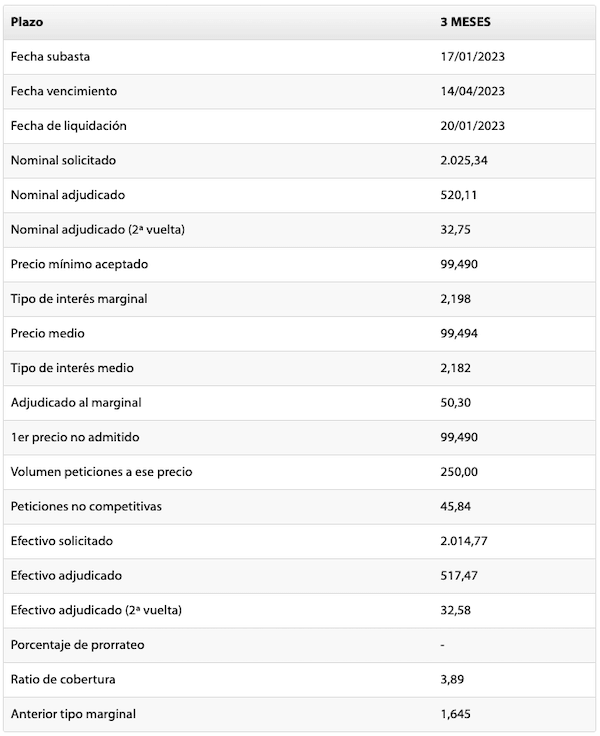

Concretamente, la subasta de letras a 3 meses del pasado 17 de enero de 2023.

En esta subasta, los inversores solicitaron 2.025,34 millones de euros. Por su parte, el Tesoro adjudicó 520,11 millones en primera vuelta y 32,75 en segunda vuelta. La segunda vuelta es una subasta a la que solo pueden acceder los creadores de mercado. Es decir, las entidades financieras responsables de proporcionar liquidez en el mercado secundario de deuda pública.

El precio marginal fue de 99,490 y su tipo marginal fue del 2,198%. Este tipo de interés es un tipo de interés efectivo. Es decir es el tipo de interés anual si reinvertimos la rentabilidad trimestral de la letra al mismo tipo de interés.

El precio medio ponderado fue de 99,494. Como vimos, este es el precio al que se adjudicó la deuda tanto a los inversores que realizaron ofertas no competitivas como a aquellos que realizaron ofertas competitivas a un precio superior. En este caso, el tipo de interés medio fue del 2,182%.

¿Cuándo se celebran las subastas?

A principio de cada año, el Tesoro publica un calendario con todas las subastas ordinarias y fechas clave como el último día para la presentación de peticiones o la fecha de pago de los valores.

Este calendario puede ser modificado a lo largo del año según varíen las necesidades y objetivos de financiación del Tesoro.

¿Cómo comprar deuda pública en la subasta del Tesoro?

Hay tres modos de participar en la subasta de deuda:

- Acudiendo a cualquier sucursal del Banco de España: Deberemos ir en persona a una de las 15 sucursales del Banco de España y entregar la documentación correspondiente. Para más información, recomiendo leer el apartado «¿Qué hay que hacer para comprar Deuda del Estado en el Banco de España?» de las «Preguntas Frecuentes» del Tesoro Público

- Directamente en la web del Tesoro Público: Más cómodo que personarse en una sucursal del Banco de España. En ambos casos, el único gasto en el que incurrirás será la comisión por transferencia del Banco de España (0,15%, con un mínimo de 0,9€ y un máximo de 200€) cuando se ingrese en tu cuenta de abono la amortización de la deuda y, en el caso de los bonos y obligaciones, el cupón correspondiente.

- Emitiendo una orden a una entidad bancaria: Muchas entidades bancarias ofrecen la posibilidad de comprar deuda pública. En este caso, deberás pagar al banco una comisión aproximada del 0,3-0,5% sobre el nominal solicitado y, en algunas entidades, una comisión de custodia.

Por comodidad y ahorro en costes, mi recomendación es participar en la subasta directamente a través de la web del Tesoro Público.

Si no eres muy amigo de las nuevas tecnologías y tienes alguna sucursal cerca, siempre tienes la opción de acudir en persona al Banco de España.

La peor opción es invertir a través de una entidad bancaria. No obstante, si prefieres esta alternativa, te recomiendo consultar las tarifas del banco con antelación.

Invertir mediante la web del Tesoro Público

Como esta es la opción que recomiendo, vamos a ver los pasos que debes seguir para llevarla a cabo.

Lo primero que debes hacer es autenticarte en el servicio de compra-venta del Tesoro Público:

- Accede la web del Tesoro Público

- En la página principal selecciona “Compra-Venta de Valores”

- Haz click en “Acceso al Servicio de Compra Venta”

- Una vez en el servicio de compra-venta, debes clickar en la imagen “Cl@ve” donde se ofrecerán tres modos de autenticación:

- Certificado digital

- DNI electrónico

- Cl@ve Permanente (detalle)

De los tres modos de autenticación, mi preferido es el certificado digital. Si no sabes cómo solicitarlo, te recomiendo que veas este video.

Una vez te hayas identificado, debes crear una Cuenta Directa en el Banco de España.

En el proceso de creación de la cuenta debes introducir:

- Una cuenta de abono donde ingresar tanto la amortización de la deuda como el pago del cupón

- La oferta de compra para alguna de la próximas subastas:

- Si optas por una oferta no competitiva deberás introducir el nominal que quieres invertir.

- Si optas por una oferta competitiva, además del nominal deberás introducir tu oferta como un precio en base 100 (en el caso de bonos y obligaciones) o una rentabilidad (en el caso de las letras)

- En ambos casos el nominal deberá ser un múltiplo de 1.000€.

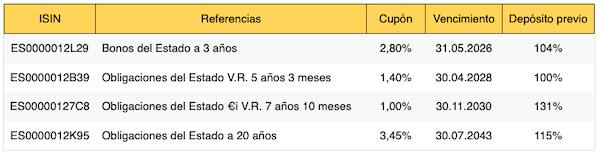

El sistema nos exige realizar un depósito previo en forma de porcentaje sobre el nominal invertido. Este depósito variará según el tipo de valor en el que invirtamos. Una vez realizada la subasta, el excedente entre el depósito y el resultado final de la subasta se devolverá sin aplicar ningún tipo de comisión.

Por último, deberás firmar digitalmente la suscripción a la subasta. Para ello necesitarás tener instalado el software Autofirma. Si tienes un Mac (como es mi caso), el instalador de Autofirma es detectado como procedente de un desarrollador no identificado. Para ejecutarlo deberás hacer click derecho -> Abrir.

Fiscalidad

En el caso de las letras del Tesoro, el rendimiento del activo es implícito ya que lo obtendremos por la diferencia entre el precio de compra del valor y su amortización a vencimiento. En el IRPF, este rendimiento implícito tiene consideración de rendimiento del capital mobiliario que, a día de hoy, tiene los siguientes tramos:

- Hasta 6.000€: 19%

- Entre 6.000€ y 50.000€: 21%

- Más de 50.000€: 23%

En el momento de la amortización de la letra no hay retención a cuenta.

En el caso de los bonos y obligaciones del Estado, el cupón recibido se considera también rendimiento del capital mobiliario.

Sin embargo, en el pago del cupón sí que se realiza una retención a cuenta del 19%.

Riesgos de la deuda pública

En teoría, la deuda pública es un activo libre de riesgo ya que el Estado siempre tiene algún modo de pagarla: refinanciando (emitiendo nueva deuda), subiendo impuestos o devaluando la moneda (si el país tiene soberanía monetaria)

Sin embargo, en la práctica no toda la deuda pública es igual.

En Europa, la deuda alemana es la más segura con una calificación crediticia AAA. Por eso es la recomendada para implementar una Cartera Permanente europea.

Desgraciadamente para nuestros intereses, la deuda española no tiene la misma calificación.

En la web del Tesoro puedes encontrar la calificación crediticia de España según las cuatro agencias de rating: Moody’s, Standard & Poor’s, Fitch y DBRS.

Actualmente, todas las agencias califican la deuda española como «grado de inversión» con una preocupación moderada sobre su capacidad de pago futura.

Un claro ejemplo de los riesgos de comprar deuda pública es la quita de deuda que efectuó Grecia en el año 2012. Ese año, pequeños ahorradores griegos perdieron todos o una buena parte de sus ahorros por confiar en el Estado griego (Noticia).

Es cierto que España no se encuentra ahora mismo en la situación económica de Grecia.

Sin embargo, como bien nos recordaba Harry Browne en su programa de radio, el futuro es incierto.

Resumen

Como hemos visto, comprar deuda pública en la subasta del Tesoro es más fácil de lo que parece.

Los actuales rendimientos de la deuda española la convierten en un activo interesante para incluir en nuestra cartera.

Si tenemos una Cartera Permanente, puede ser una opción a tener en cuenta para diversificar la liquidez aunque no cumpla esa máxima calificación crediticia exigida por Browne.

En el caso de una cartera Boglehead, no la considero una buena opción ya que perderíamos parte de la diversificación recomendada para la renta fija y nos obligaría a gestionar nosotros mismos la duración de la deuda.

Finalmente, si estamos retirados y vivimos de rentas, podríamos diversificar nuestros ingresos construyendo una escalera de letras y bonos que nos proporcionase una renta recurrente.

Gracias x la info Alejandro, explicación sencilla, práctica y al grano. Ya sabemos algo nuevo.

¡Muchas gracias inversor impasible! Me alegra que te haya sido útil 🙂

a mí por diversificacion, flexibilidad y fiscalidad me gusya más invertir en fondos monetarios con baja comisión.

Hola Pablo,

Yo también utilizo fondos monetarios. Ahora mismo no pero si tuviese que rebalancear mi cartera desde un fondo de inversión (e.g. de renta variable) a la liquidez, lo haría hacia un fondo monetario para no aflorar ganancias.

En el caso de las letras llevadas a vencimiento, una ventaja es que no nos exponemos al riesgo de tipos de interés. En cambio, un fondo monetario con un objetivo de duración X, estará expuesto a este riesgo (aunque su volatilidad será reducida).

Además, el fondo monetario tiene una comisión de gestión anual (0,20-0,30%) que no tiene la compra directa de letras.

Son dos instrumentos interesantes y no mutuamente excluyentes.

Un saludo,

Alejandro

Muchas gracias, Alejandro, muy interesante. Sólo me queda una duda. Para poder adquirir los valores hace falta abrir una cuenta directa en el Banco de España pero ¿se puede hacer online o tiene que ser presencialmente?

Gracias!

Un saludo,

Hola Mai,

Se puede hacer tanto online como presencialmente. Yo lo hice online sin ningún problema.

Un saludo

Gracias ALEJANDRO POR TU APORTACION .UN SALUDO

Muchas gracias por la publicacion Alejandro!

Recomendarias otros mecanismos como Fondos Monetarios o Depositos en lugar de las letras para que los ahorros no se vayan al traste por la inflación? No me parece que estas tengan una rentabilidad suficiente…

Que recomendarias?

Un saludo