«Cuándo tengas dudas, falla por el lado seguro»

Harry Browne (Regla nº17 de la seguridad financiera)

Casi siempre que se habla de fondos de inversión, se habla de rentabilidad. Titulares como “Los 8 fondos de inversión más rentables del 2017” o “Qué gestoras consiguen la mejor rentabilidad de sus fondos” son habituales en la prensa salmón. Sin embargo, la rentabilidad no es lo único importante cuando diseñas tu cartera.

Cuando buscamos seguridad y estabilidad, los fondos monetarios se presentan como una de las opciones más interesantes y aconsejables.

Hoy veremos qué son los fondos monetarios, por qué elegirlos frente a los depósitos o las cuentas remuneradas, cómo seleccionarlos y cuáles son mis tres favoritos.

Contenido

Qué es un fondo monetario

Como expone este informe de la CNMV, no hay una definición única de fondo monetario. Cada país, asociación profesional y proveedor de información ofrece una definición diferente. La propia CNMV en su Circular 1/2009 ofrece una definición bastante exacta de fondo monetario. Esta definición se podría resumir de la siguiente forma:

- No invierten en renta variable, riesgo divisa y deuda subordinada

- Aceptan suscripciones y reembolsos de participaciones diariamente.

- Duración media de la cartera inferior a 6 meses y vencimiento medio de la cartera igual o inferior a 12 meses. Recuerda, duración no es lo mismo que vencimiento.

- Mínimo del 90% del patrimonio invertido en instrumentos con vencimiento residual inferior a 2 años.

- Invertido en activos de elevada calidad crediticia: ausencia de exposición a activos con calificación crediticia a corto plazo inferior a A2 o superior (según S&P o equivalente)

Es decir, los fondos monetarios son productos muy seguros y estables. Esto tiene una contraparte. Son poco rentables.

Al igual que los fondos de renta fija o variable, los fondos monetarios tienen sus índices de referencia. Los más populares, el índice EONIA y el Euribor (sí, el de las hipotecas).

Índice EONIA y Euribor

Las siglas EONIA se corresponden con “Euro OverNight Index Average”. Lo podríamos traducir como “índice medio del tipo del Euro a un día”. Su cálculo se basa en las operaciones de préstamo interbancario a un día.

Por su parte, el Euribor corresponde a “Europe Interbank Offered Rate” que podríamos traducir como “Tipo de interés de la oferta interbancaria europea”.

Existen dos diferencias principales entre ambos índices:

-

- Momento del cálculo. El EONIA se calcula a partir de las operaciones de préstamo a un día ejecutadas el día anterior por las entidades bancarias. Por su parte, el Euribor se calcula consultando el mismo día a las propias entidades bancarias a qué tipo de interés estarían dispuestas a ofrecer su dinero a otras entidades.

- Plazo del préstamo. EONIA representa el tipo de interés de los préstamos interbancarios a un día. Sin embargo, el Euribor no tiene un plazo único. Su valor puede estar referenciado a diferentes plazos: una semana, un mes, tres meses, seis meses o un año (típico en las hipotecas).

Motivos para contratar un fondo monetario

Cuando estaba rediseñando mi cartera, comencé a buscar fondos monetarios donde acumular mis ahorros mensuales. Los motivos para contratar un fondo monetario en lugar de una cuenta remunerada o depósito eran tres:

- Mejor producto para el ahorro mensual. El objetivo principal de mi fondo monetario es acumular ahorro mensual para utilizarlo como dinero nuevo cuando me toque rebalancear la cartera. Esto solo es factible con una cuenta remunerada o con un fondo monetario. Si bien la rentabilidad de ambos es similar, los fondos monetarios me ofrecían otras ventajas de las que carecen las cuentas remuneradas. Además, cuando decida rebalancear solo será necesario hacer un traspaso entre fondos. En el caso de la cuenta remunerada requerirá dos pasos: primero, transferir el dinero al banco donde tenga los fondos y después, realizar la aportación al fondo.

- Ahorrar impuestos. Como bien sabes, los fondos de inversión son una gran herramienta para ahorrar impuestos. Toda la rentabilidad que generan está exenta de impuestos hasta su retirada. Sin embargo, con las cuentas remuneradas y los depósitos esto no es así.

- Diversificar. Otra ventaja de los fondos monetarios respecto a las cuentas remuneradas o los depósitos es su nivel de diversificación. Aunque en España contamos con el Fondo de Garantía de Depósitos para proteger el dinero de los depositantes, la diversificación institucional sigue siendo muy importante. Cuando contratas un depósito o una cuenta remunerada, la diversificación es nula. Si el banco tiene problemas, tus ahorros están en problemas. Por su parte, los fondos monetarios invierten en depósitos o bonos a muy corto plazo de diversas entidades lo que aumenta la seguridad de nuestros ahorros.

Herramientas para elegir un fondo monetario

Anteriormente hemos definido qué es un fondo monetario según la CNMV. Sin embargo, esta definición nos ayuda parcialmente. Uno de los problemas de los fondos de inversión es su escasa transparencia. Aunque los fondos deben ofrecer al inversor documentos como los “Datos Fundamentales para el Inversor” (DFI) o su “Ficha mensual”, algunas gestoras no se caracterizan por una gran claridad a la hora de comunicar los productos en los que están invertidos. Por lo tanto, datos como la duración o el vencimiento de la cartera son difíciles de encontrar. Un ejemplo, el DFI del fondo Groupama Tresorerie M. Pese a ser un fondo monetario, la duración de su cartera no se menciona en todo el documento.

Dos datos históricos de un fondo que se pueden obtener fácilmente y que son de utilidad a la hora de comparar fondos monetarios son la volatilidad del fondo y su ratio de Sharpe.

Volatilidad

Un error habitual a la hora de buscar un fondo monetario es fijarse en su rentabilidad. El objetivo de un fondo monetario es mantener estable el valor de nuestros ahorros hasta que decidamos hacer algo con ellos. Ya sea rebalancear o realizar una aportación periódica a nuestra cartera. Lo importante es que su valor no sufra grandes vaivenes. Esto no son acciones. Queremos seguridad.

Por ese motivo, el primer dato a tener en cuenta al escoger un fondo monetario es su volatilidad. Un valor estadístico utilizado frecuentemente para medir la volatilidad de un fondo es su desviación típica. Explicar este dato está fuera del alcance de este artículo. Si deseas saber más, te recomiendo descargarte la guía gratuita “De ahorrador activo a inversor pasivo” donde se explica más en detalle.

Como regla general, recomiendo buscar fondos monetarios cuya volatilidad sea menor de 0,5.

El ratio de Sharpe

El ratio de Sharpe es uno de los ratios más conocidos a la hora de analizar fondos. Este ratio fue desarrollado por el premio Nobel en Economía William F. Sharpe. La definición habitual es: “medida del exceso de rendimiento por unidad de riesgo de una inversión.”. En otras palabra, su objetivo es medir el rendimiento de una inversión en relación a su volatilidad. Para que quede más claro, traigo a un par de niños que lo explican perfectamente.

El ratio de Sharpe es una herramienta innecesaria al comparar fondos indexados. Sin embargo, en el caso de los fondos monetarios (que no son indexados) es de mucha utilidad.

Combinando la volatilidad y el ratio de Sharpe

En la tabla inferior se puede ver la comparación de dos fondos basándonos en su volatilidad y su ratio de Sharpe. Basándonos en la regla anterior sobre la volatilidad de los fondos monetarios, ambos fondos son buenos candidatos para nuestra cartera. Si tenemos en cuenta únicamente la rentabilidad del fondo, el Fondo B sale ganador. Sin embargo, observemos su ratio de Sharpe. El ratio de Sharpe del fondo A es casi el doble que el del fondo B.

| Fondo A | Fondo B | |

| Volatilidad | 0,21 | 0,42 |

| Ratio de Sharpe | 2,5 | 1,2 |

| Rentabilidad | 0,3% | 0,5% |

En otras palabras, el fondo A rentabiliza su volatilidad mucho mejor que el fondo B. Si tuviese que elegir un fondo monetario para mi cartera, me quedaría con el fondo A.

Mis 3 fondos monetarios favoritos

Existe una gran cantidad de fondos monetarios en el mercado por lo que encontrar el mejor fondo para nuestra cartera puede ser largo y tedioso. Para evitarte este sufrimiento, te traigo mi top 3 de fondos monetarios con sus principales características. Si lees las fichas de alguno de ellos, observarás que no están catalogados como monetarios sino como renta fija. Esto es debido a que no cumplen uno o más requisitos definidos por la CNMV para considerarlos monetarios. De todos modos, son excelentes opciones para utilizar como monetarios (incluso Morningstar los incluye como fondos monetarios).

Renta 4 Monetario

La medalla de oro se la lleva el Renta 4 Monetario. Este fondo es uno de los monetarios más famosos del mercado debido a su gran rendimiento y escasa volatilidad. El DFI del fondo explica que la duración de la cartera no superará los 6 meses y su vencimiento será menor a 12 meses. Exactamente lo que pide la CNMV a un monetario (entre otras cosas). En la ficha de Septiembre de 2017 se puede ver cómo el fondo está invertido principalmente en depósitos bancarios (93% de la cartera).

- ISIN: ES0128520006

- Gastos corrientes: 0,30%

- Volatilidad: 0,11%

- Ratio de Sharpe (a 3 años): 6,27

- Rentabilidad anualizada a 3 años: 0,34%

- Índice de referencia: Euribor a 3 meses

Actualización 27/07/2019

Desde el 02/08/2018, el fondo Renta 4 Monetario pasa a denominarse Renta 4 Renta Fija 6 meses

Mutuafondo Corto Plazo

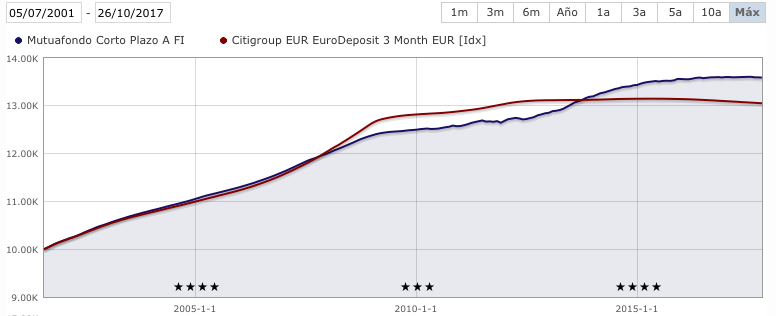

La medalla de plata se la lleva el Mutuafondo Corto Plazo. Según su DFI, la duración media máxima de su cartera es de 12 meses y tendrá una exposición máxima a riesgo divisa del 5%. Este fondo está categorizado por la CNMV como «Renta Fija Euro». Sin embargo, su comportamiento histórico encaja perfectamente con lo esperado por un monetario.

- ISIN: ES0165142037

- Gastos corrientes: 0,30%

- Volatilidad: 0,26%

- Ratio de Sharpe (a 3 años): 2,92

- Rentabilidad anualizada a 3 años: 0,45%

- Índice de referencia: Euribor a 3 meses

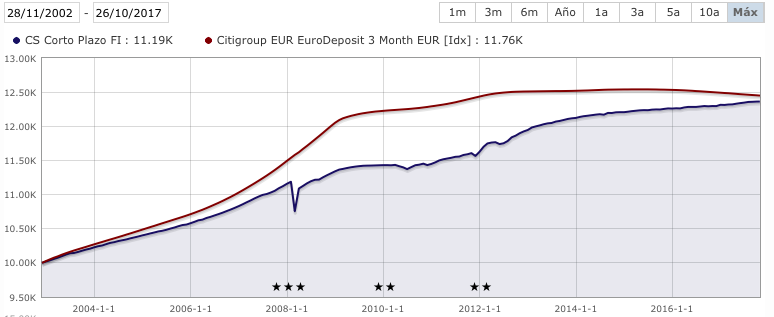

CS Corto Plazo

En tercer lugar tenemos el CS Corto Plazo. Este fondo combina unos gastos corrientes moderados y un buen ratio de Sharpe. Al igual que el Mutuafondo Corto Plazo, su categoría CNMV es «Renta Fija Euro». Según su DFI, la duración media de su cartera no puede superar los 18 meses. Esto es 12 meses superior a la definida por la CNMV para los fondos monetarios. Además, un 10% de su cartera puede estar expuesto a riesgo divisa. Pese a que sus estadísticas a 3 años son mejores que las del Mutuafondo Corto Plazo, el CS Corto Plazo sufrió una caída importante (casi un 4%) en 2008 y tuvo un comportamiento bastante convulso entre los años 2010 y 2012.

- ISIN: ES0155598032

- Gastos corrientes: 0,24%

- Volatilidad: 0,14%

- Ratio de Sharpe (a 3 años): 4,51

- Rentabilidad anualizada a 3 años: 0,43%

- Índice de referencia: Euribor a 3 meses

Resumen

Los fondos monetarios no son atractivos. Menos con la política de tipos de interés ultra bajos marcada actualmente por el Banco Central Europeo (y lo que nos queda). Pese a todo, se trata de un producto versátil e interesante tanto para ahorradores como inversores.

Ya sea para ahorrar con el objetivo de reducir los costes de un rebalanceo con ETFs, ya sea para destinar al cash de nuestra Cartera Permanente (aunque no sea la mejor opción), los fondos monetarios son una herramienta útil para todo tipo de inversor.

Su objetivo es claro: proteger nuestro dinero mientras esperamos al momento adecuado para utilizarlo. Por lo tanto, cuando busques un fondo donde acumular tus ahorros elige un fondo monetario. Ahorrarás en impuestos y ganarás en seguridad.

Y tú, ¿tienes fondos monetarios en tu cartera? Si es así, ¿cuáles y con qué propósito? En caso contrario, ¿prefieres las cuentas remuneradas/depósitos en su lugar? ¿Por qué motivo?

Hola Alejandro,

Que bueno leerte de nuevo.

Si en un permanent portfolio no usarías un fondo monetario para tu parte de cash, ¿qué otro producto utilizarías? Letras del tesoro a 12 meses como máximo? Cogerías Letras del tesoro austríaco o finalndés por ejemplo como se recomiendan en la web ‘carterapermanente’?

Saludos

Buenas inversor impasible!

En cuanto a la duración, Harry Browne recomendaba letras a menos de 12 meses. Sin embargo, dejaba la puerta abierta a tener parte del cash en letras a 1-3 años.

En cuanto a las letras del tesoro austriaco (no conocía la opción del tesoro finlandés) a 12 meses que recomienda Brownehead en su blog me parecen una buena opción. En mi caso, he optado por una alternativa más sencilla como es el ETF Lyxor EuroMTS Highest Rated Macro-Weighted Govt Bond 1-3Y (ISIN FR0011146315). Este ETF está compuesto por bonos de países AAA con un vencimiento menor a los 3 años. Por otro lado, para no incurrir en gasto excesivo, sí tengo un fondo monetario (el R4 Monetario) para acumular el ahorro como cash hasta rebalancear.

Un saludo!

Para el caso de la cartera permanente, por qué prefieres bonos a 1-3 annos?

Con los tipos tan bajos qué ventajas le ves respecto a un monetario?

Hola Maria,

La recomendación de Harry Browne para el cash de la cartera permanente eran bonos gubernamentales de máxima calidad crediticia con vencimiento menor a 1 año. No obstante, también dejaba abierta la puerta a dedicar un porcentaje a bonos con un vencimiento ligeramente mayor(1-3 años). También hay que tener en cuenta que HB nunca vivió en un entorno de tipos 0 como el actual.No sé que recomendaría en un escenario como este.En mi opinión, no es mala opción dedicar el 25% del cash a bonos de 1-3 años hasta que vuelva la normalidad monetaria.

De todos modos, debemos tener en cuenta que la función del cash es tener el dinero lo más seguro posible. No es el activo que nos va a dar rentabilidad a la cartera. Para eso ya están las acciones o los bonos a largo plazo. Siempre debemos ver la cartera como un todo, no como activos individuales.

Sobre la ventaja respecto al monetario está la seguridad. El dinero siempre estará más seguro en bonos a corto plazo de un Estado con calificación AAA que en cualquier banco por muy sistémico que sea.

Un saludo!

Gracias por el contenido del blog. Muy interesante y de calidad!

Mi pregunta es: entendiendo la ventaja fiscal del fondo monetario frente a la cuenta remunerada.

Si el fondo monetario tiene poca ganancia porque el objetivo no es la rentabilidad el impacto fiscal será pequeño o nulo (si estamos en pérdidas) pero en el fondo monetario la comisión de renta cuatro por ejemplo del 0,3 fijo. ¿No acaba siendo menos eficiente que los propios impuestos? ¿No son las comisiones un lastre importante para este tipo de producto?

Gracias

Hola Óscar!

Muchas gracias por tu comentario.

Efectivamente, los costes de gestión de los fondos monetarios suponen un lastre importante.

Sobre la eficiencia fiscal, debemos considerar los fondos monetarios por su papel para protegernos del pago de impuestos especialmente cuando realicemos el rebalanceo de nuestros fondos.

Por ejemplo, en el caso de una Cartera Permanente donde la liquidez es uno de los 4 activos, si debemos rebalancear hacia el cash desde la renta variable teniendo plusvalías en este, siempre nos saldrá más rentable traspasar hacia un monetario para no aflorar ganancias que reembolsar el fondo hacia una cuenta corriente.

Por otro lado, como único vehículo de ahorro en sustitución de una cuenta remunerada, el fondo monetario a día de hoy no es rentable y es más interesante buscar 2-3 cuentas remunearadas/depósitos y diversificar entre estos productos.

Un saludo,

Alejandro